蘇劍/文 要點(diǎn):

●基數(shù)效應(yīng)影響,二季度GDP出現(xiàn)回調(diào)

●基數(shù)抬升壓低增速,但工業(yè)經(jīng)濟(jì)仍平穩(wěn)運(yùn)行

●居民有效需求不足,消費(fèi)增速下滑

●內(nèi)外交錯投資動力單一,投資增速低位前行

●基數(shù)效應(yīng)推動,出口增速繼續(xù)上漲

●價格走勢平穩(wěn),基數(shù)效應(yīng)PPI降幅收窄

●專項債預(yù)計發(fā)力提速,社融信貸有望筑底回升

●展望未來:穩(wěn)增長政策持續(xù)發(fā)力,經(jīng)濟(jì)復(fù)蘇繼續(xù)

內(nèi)容提要

2024年上半年,GDP同比增長5.0%,較一季度消化0.3個百分點(diǎn),經(jīng)濟(jì)整體走勢平穩(wěn),復(fù)蘇繼續(xù)。綜合當(dāng)前國內(nèi)外經(jīng)濟(jì)形勢,總體表現(xiàn)出喜憂參半,風(fēng)險與機(jī)遇并存。“喜”則經(jīng)濟(jì)結(jié)構(gòu)調(diào)整繼續(xù),高技術(shù)產(chǎn)業(yè)增加值、高技術(shù)產(chǎn)業(yè)投資增速均保持高速增長,成為推動當(dāng)前經(jīng)濟(jì)增長的動力之一;“憂”則經(jīng)濟(jì)發(fā)展內(nèi)生動力依然不足,經(jīng)濟(jì)增長短期內(nèi)對政策推動依賴性依然較大,外部環(huán)境復(fù)雜多變狀況依然存在。

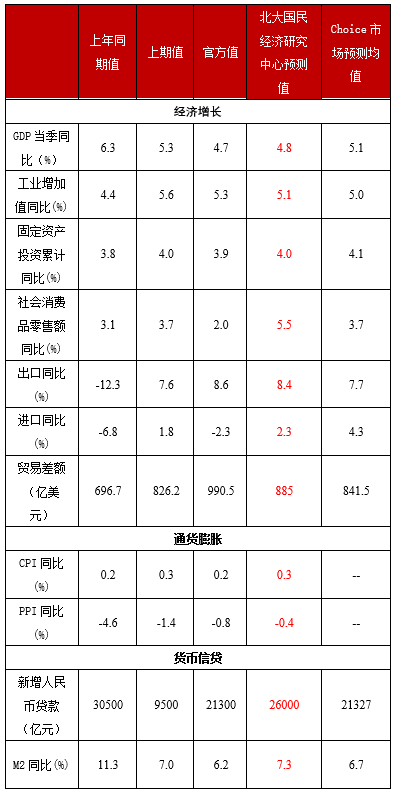

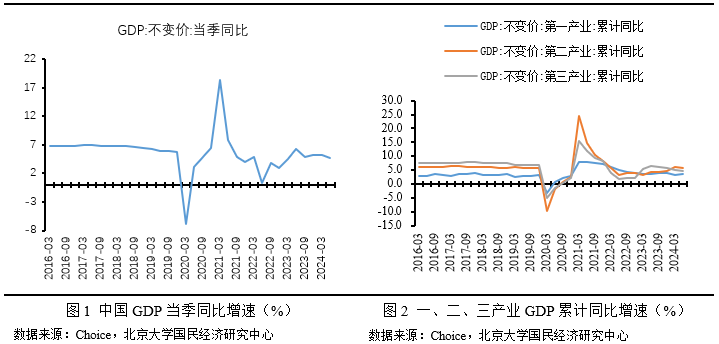

GDP部分:二季度GDP同比增長4.7%,較一季度下滑0.6個百分點(diǎn),主要受去年同期高基數(shù)效應(yīng)影響。2023年二季度,GDP同比增長6.3%,較一季度上漲1.8個百分點(diǎn),對本季度形成了明顯的高基數(shù)效應(yīng)。從三大產(chǎn)業(yè)來看,與2023年同期相比,三產(chǎn)增速下滑,二產(chǎn)增速上漲是維持經(jīng)濟(jì)增速的主要動因。

供給端

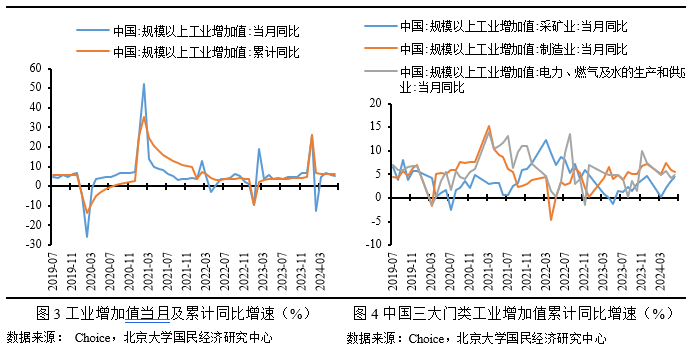

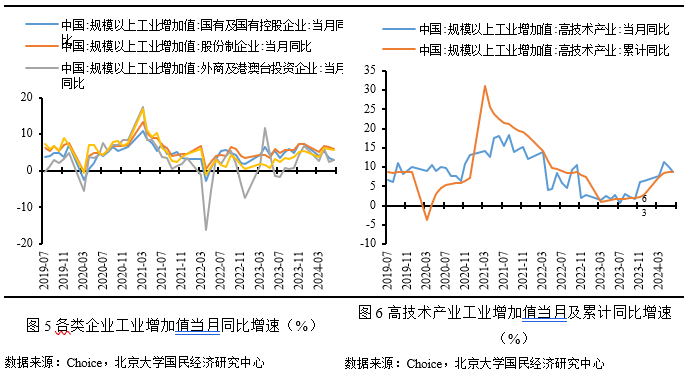

2024年6月,全國規(guī)模以上工業(yè)增加值同比增長5.3%,較上期下降0.3個百分點(diǎn),高于市場預(yù)期,其中高技術(shù)產(chǎn)業(yè)同比增長8.8%,顯著高于其他分項。2024年1—6月,規(guī)模以上工業(yè)增加值同比增長6.0%,較上期下降0.2個百分點(diǎn)。隨著穩(wěn)增長政策的持續(xù)落地生效,包括設(shè)備以舊換新和金融支持政策的持續(xù)推進(jìn),工業(yè)經(jīng)濟(jì)平穩(wěn)運(yùn)行態(tài)勢得到有力支撐,但受去年同期基數(shù)抬升的影響,工業(yè)增加值同比增速略微回落。

需求端

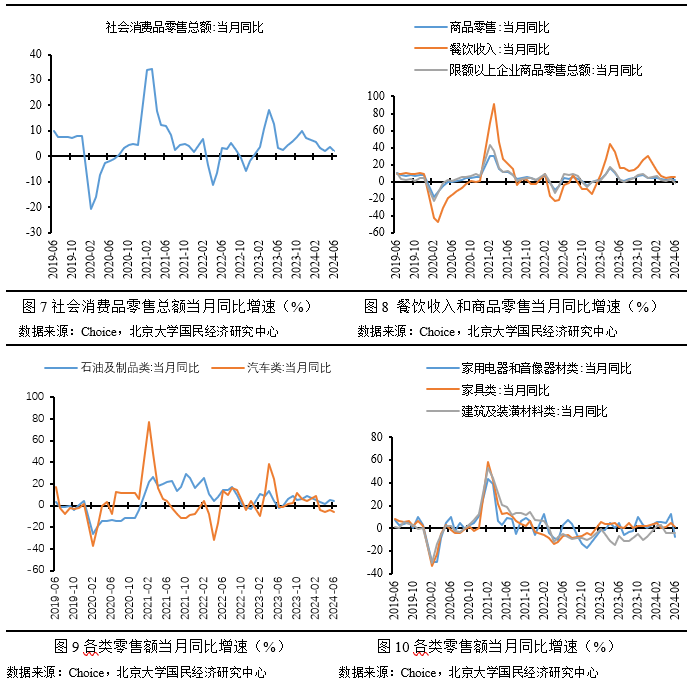

消費(fèi)方面:2024年6月,社會消費(fèi)品零售總額同比增長2.0%,較前月下滑1.7個百分點(diǎn);上半年,社會消費(fèi)品零售總額同比增長3.7%,較一季度下滑1.0個百分點(diǎn)。6月消費(fèi)額增速下滑明顯,除糧油、食品消費(fèi)額增速保持高速增長外,其他商品消費(fèi)額增速均出現(xiàn)不同程度下滑,結(jié)合當(dāng)前居民收入、價格、金融數(shù)據(jù),反映出當(dāng)前居民收入預(yù)期不穩(wěn),抑制居民消費(fèi)需求擴(kuò)張。

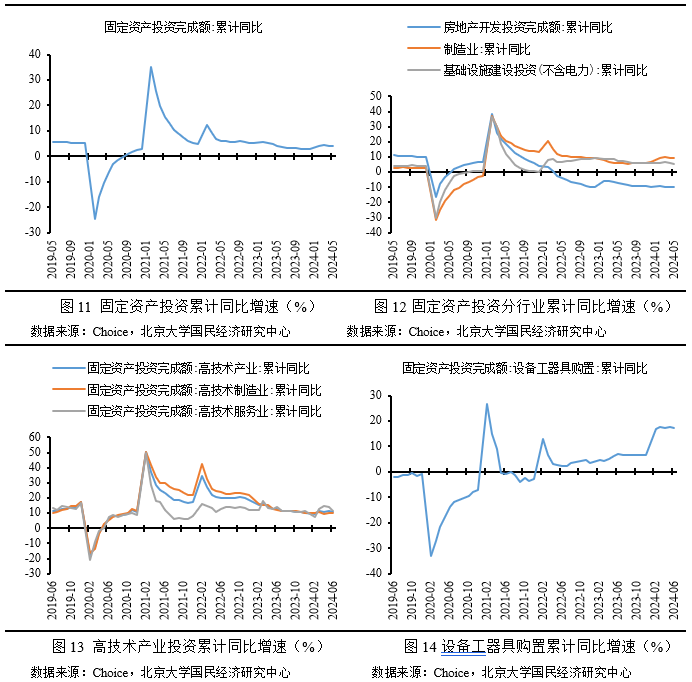

投資方面:2024年1—6月,固定資產(chǎn)投資同比增長3.9%,較1—5月下滑0.1個百分點(diǎn),較一季度下滑0.6個百分點(diǎn)。房產(chǎn)市場低迷,仍在探底當(dāng)中是拉低當(dāng)前投資增速的主要因素之一;另外,當(dāng)前外部環(huán)境多變,外需收縮,企業(yè)利潤下滑,抑制民企投資積極性。三產(chǎn)投資增速下滑顯著,投資增速僅靠二產(chǎn)維持,經(jīng)濟(jì)增長動力不足,對政策依賴較大,潛在風(fēng)險不減。

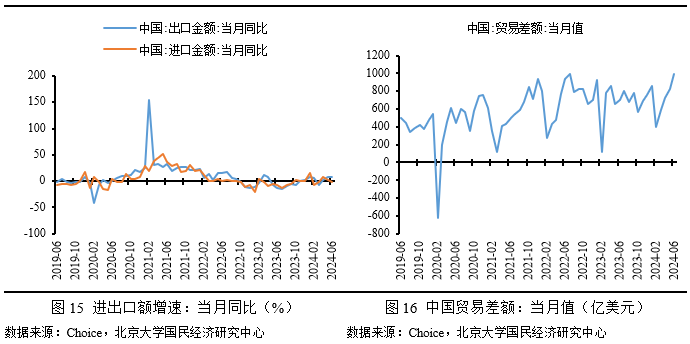

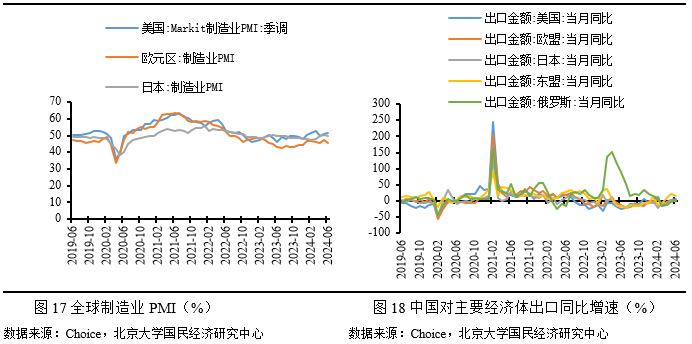

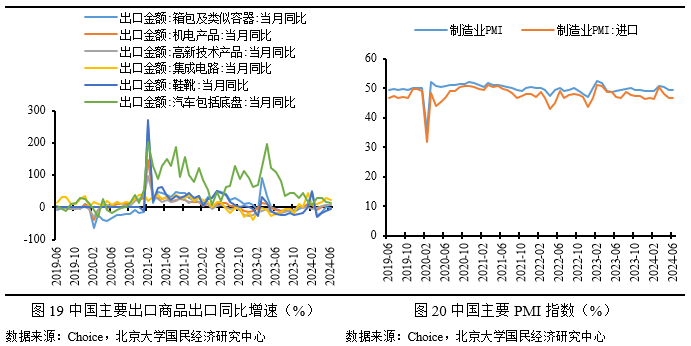

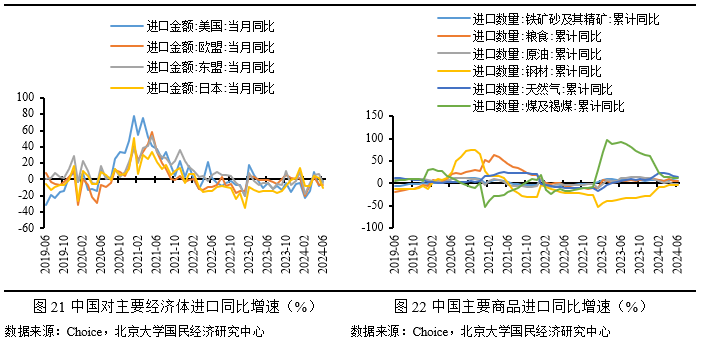

出口方面:?2024年6月,出口總額同比增長8.6%,較5月上漲1.0個百分點(diǎn)。6月盡管中國的外部環(huán)境再度趨緊,歐盟上調(diào)從中國進(jìn)口電動汽車關(guān)稅,但美國、日本等主要國家經(jīng)濟(jì)恢復(fù)繼續(xù),外部需求走勢平穩(wěn),疊加明顯的低基數(shù)效應(yīng),使得6月出口金額增速繼續(xù)上行,較前期升1.0個百分點(diǎn)。

進(jìn)口方面:2024年6月,進(jìn)口總額同比增長-2.3%,較5月下降4.1個百分點(diǎn)。中國國內(nèi)經(jīng)濟(jì)走勢平穩(wěn),但2024年5月制造業(yè)PMI為49.5,連續(xù)兩月位于榮枯線以下,制造業(yè)企業(yè)景氣水平有所回落,疊加低基數(shù)效應(yīng)消失,使得6月進(jìn)口金額增速繼續(xù)小幅回落,較前期降4.1個百分點(diǎn)。

價格

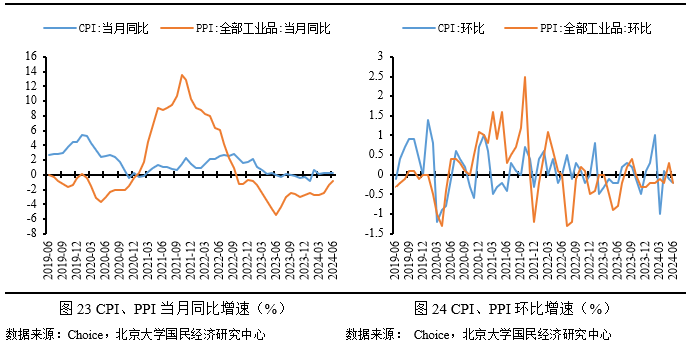

CPI:2024年6月,CPI同比增長0.2%,較上月跌0.1個百分點(diǎn)。整體相對供給充足,是CPI增速持續(xù)低位徘徊的根本原因。本月一方面,受季節(jié)因素影響,果蔬上市供給充足,大部分食品價格下降;另一方面,豬肉產(chǎn)能下調(diào),豬肉價格明顯上漲,疊加非食品價格走勢平穩(wěn),整體CPI同比增速幾乎與前月持平。此外,扣除食品和能源價格的核心CPI同比增長0.6 %,也與前月持平。

PPI:2024年6月,PPI同比下跌0.8%,較上月升0.6個百分點(diǎn)。房地產(chǎn)市場恢復(fù)緩慢,外部環(huán)境不確定性猶存,工業(yè)品總需求弱于供給是PPI同比下跌的主要原因。本月,PPI同比降幅收窄,主要受基數(shù)效應(yīng)。

貨幣金融

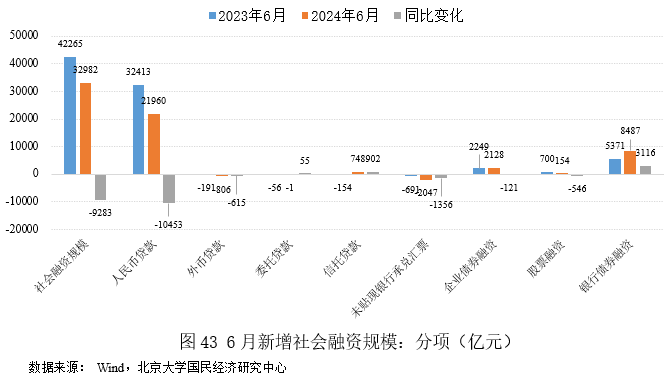

社會融資:2024年6月,社會融資規(guī)模增加32982億元,較去年同期少增9283億元,低于市場預(yù)期。整體而言,6月社會融資規(guī)模財政方面依然提供較強(qiáng)支撐,但無法彌補(bǔ)因有效需求不足導(dǎo)致內(nèi)生性需求不足的缺口。

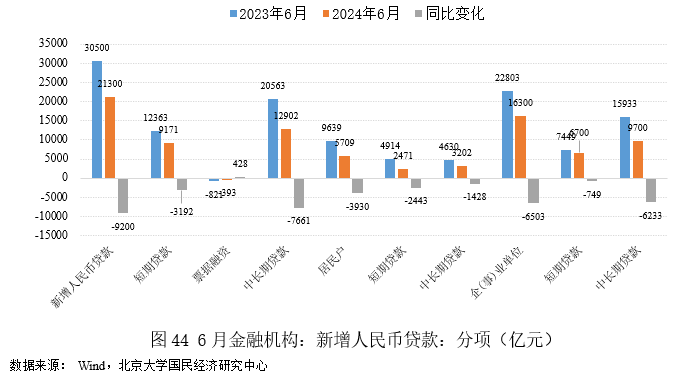

人民幣貸款:2024年6月,新增人民幣貸款21300億元,同比少增9200億元,不及市場預(yù)期。整體而言,6月份新增人民幣貸款規(guī)模上季節(jié)性回升,但同比大幅少增,為年內(nèi)同比少增最明顯的單月,票據(jù)沖量并不明顯,企業(yè)貸款結(jié)構(gòu)稍有改善,居民及企業(yè)的短期、中長期貸款依然處于頹勢,同期大幅少增,對信貸數(shù)據(jù)構(gòu)成拖累。

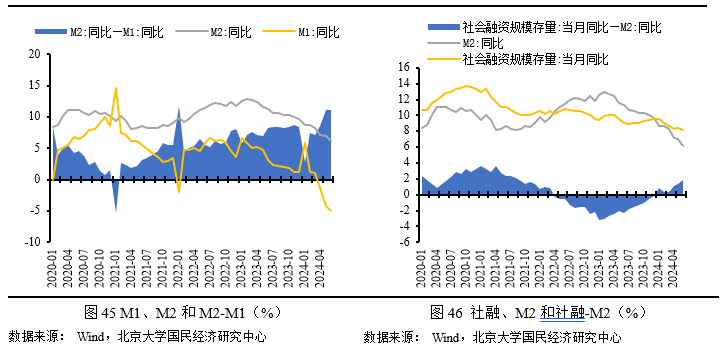

M2:2024年6月末,狹義貨幣(M1)余額66.06萬億元,同比下降5%,較上期下降0.8個百分點(diǎn);廣義貨幣(M2)余額305.02萬億元,同比增長6.2%,較上期下降0.8個百分點(diǎn),低于市場預(yù)期。整體而言,M2、M1近幾個月大幅下降的趨勢并沒有得到改善的跡象,M2繼創(chuàng)該指標(biāo)有記錄以來新低,M1負(fù)增幅度擴(kuò)大,M2—M1增速剪刀差在高位保持,既有經(jīng)濟(jì)內(nèi)需活力不足,消費(fèi)、投資意愿下降的原因,又由于“擠水分、防空轉(zhuǎn)”的監(jiān)管導(dǎo)向,貨幣擴(kuò)張節(jié)奏繼續(xù)放緩。

正??文

GDP部分:基數(shù)效應(yīng)影響,二季度GDP出現(xiàn)回調(diào)

2024年上半年國內(nèi)生產(chǎn)總值為616836億元,同比增長5.0%,較2023年下降0.2個百分點(diǎn)。其中,第一產(chǎn)業(yè)增加值30660億元,同比增長3.5%;第二產(chǎn)業(yè)增加值236530億元,增長5.8%;第三產(chǎn)業(yè)增加值349646億元,增長4.6%。受明顯的基數(shù)效應(yīng)影響,第二季度GDP增速出現(xiàn)回調(diào)。2023年二季度,GDP同比增長6.3%,較一季度上漲1.8個百分點(diǎn),對本季度形成了明顯的高基數(shù)效應(yīng)。

具體而言,從需求端來看,房地產(chǎn)探底繼續(xù),抑制三產(chǎn)投資上漲,2024年上半年全國固定資產(chǎn)投資245391億元,同比增長3.9%,較一季度下滑0.6個百分點(diǎn)。受收入增速放緩疊加基數(shù)效應(yīng)影響,2024年上半年社會消費(fèi)品零售總額235969億元,同比增長3.7%,較一季度下降1.0個百分點(diǎn)。國外需求也呈現(xiàn)改善態(tài)勢,進(jìn)出口增速繼續(xù)小幅上漲。2024年一季度貨物進(jìn)出口總額29801億美元,同比增長2.9%。從供給端看,2024年上半年全國規(guī)模以上工業(yè)增加值同比增長6.0%,較一季度下滑0.1個百分點(diǎn),工業(yè)生產(chǎn)穩(wěn)步復(fù)蘇。

總體而言,2024年二季度經(jīng)濟(jì)運(yùn)行平穩(wěn),受基數(shù)效應(yīng)影響出現(xiàn)回調(diào),房地產(chǎn)開發(fā)投資拖累固定資產(chǎn)投資,進(jìn)出口增速繼續(xù)小幅上漲,上半年GDP實現(xiàn)5.0%的增速。

基數(shù)抬升壓低增速,但工業(yè)經(jīng)濟(jì)仍平穩(wěn)運(yùn)行

2024年6月,全國規(guī)模以上工業(yè)增加值同比增長5.3%,較上期下降0.3個百分點(diǎn),高于市場預(yù)期,其中高技術(shù)產(chǎn)業(yè)同比增長8.8%,顯著高于其他分項。2024年1—6月,規(guī)模以上工業(yè)增加值同比增長6.0%,較上期下降0.2個百分點(diǎn)。隨著穩(wěn)增長政策的持續(xù)落地生效,包括設(shè)備以舊換新和金融支持政策的持續(xù)推進(jìn),工業(yè)經(jīng)濟(jì)平穩(wěn)運(yùn)行態(tài)勢得到有力支撐,但受去年同期基數(shù)抬升的影響,工業(yè)增加值同比增速略微回落。

基數(shù)抬升壓低增速,但工業(yè)經(jīng)濟(jì)仍平穩(wěn)運(yùn)行

2024年6月,全國規(guī)模以上工業(yè)增加值同比增長5.3%,較上期下降0.3個百分點(diǎn),高于市場預(yù)期,其中高技術(shù)產(chǎn)業(yè)同比增長8.8%,顯著高于其他分項。2024年1—6月,規(guī)模以上工業(yè)增加值同比增長6.0%,較上期下降0.2個百分點(diǎn)。隨著穩(wěn)增長政策的持續(xù)落地生效,包括設(shè)備以舊換新和金融支持政策的持續(xù)推進(jìn),工業(yè)經(jīng)濟(jì)平穩(wěn)運(yùn)行態(tài)勢得到有力支撐,但受去年同期基數(shù)抬升的影響,工業(yè)增加值同比增速略微回落。

消費(fèi)部分:居民有效需求不足,消費(fèi)增速下滑

2024年6月份,社會消費(fèi)品零售總額同比增長2.0%,較5月份下降1.7個百分點(diǎn);上半年,社會消費(fèi)品零售總額同比增長3.7%,較一季度下滑1.0個百分點(diǎn)。

與前幾月受基數(shù)效應(yīng)影響,消費(fèi)額增速上下波動不同,本月消費(fèi)額增速的小幅下調(diào)是在去年同期存在低基數(shù)效應(yīng)的基礎(chǔ)上出現(xiàn)的。2023年6月,社零增速為3.1%,較2023年5月下降9.6個百分點(diǎn),對本月形成了明顯的低基數(shù)效應(yīng)。一般來說,只要新增消費(fèi)不存在明顯的下滑,本月社零增速會有一定的上漲,但本月消費(fèi)額增速卻是小幅下滑,反映出當(dāng)前居民有效需求不足,這也與當(dāng)前的價格、居民存貸款數(shù)據(jù)相契合的。

2024年上半年,全國居民人均可支配收入20733元,同比名義增長5.4%,較一季度下滑0.8個百分點(diǎn)。其中,工資性收入下滑1.0個百分點(diǎn),財產(chǎn)性收入下滑1.1個百分點(diǎn)。居民收入增速的下行是導(dǎo)致當(dāng)前消費(fèi)增速低位徘徊的根本因素,同時也將影響居民消費(fèi)上漲的可持續(xù)性。

從具體消費(fèi)品類型來看,6月份,除糧油食品消費(fèi)額增速保持高速增長外,其他商品的消費(fèi)額均呈不同程度的下滑。其中,化妝品類、體育、娛樂用品類、消費(fèi)額增速下滑幅度最大,分別為33.3、21.7個百分點(diǎn);受地產(chǎn)市場低迷影響,相關(guān)消費(fèi)額增速整體處于底部徘徊,家用電器和音像器材類、家具類、建筑及裝潢材料類消費(fèi)額分別同比增長-7.6%、1.1%、-4.4%。

投資部分:內(nèi)外交錯投資動力單一,投資增速低位前行

2024年1—6月份,全國固定資產(chǎn)投資同比增長3.9%,較1—5月份下滑0.1個百分點(diǎn),投資增速小幅下滑。其中,一、二產(chǎn)增速上漲三產(chǎn)下滑,分別較前期上漲0.1、0.1、-0.2個百分點(diǎn)。傳統(tǒng)投資大戶,基建增速小幅下降,房地產(chǎn)投資底部徘徊,分別較前期上漲-0.3、0.0個百分點(diǎn)。

一方面,得益于“大規(guī)模設(shè)備更新”政策落實,2024年以來,設(shè)備工器具購置增速保持高速增長值,1—6月同比增長17.3%,高于全部投資增速13.4個百分點(diǎn),是當(dāng)前推動投資需求的主要支撐;另一方面,房產(chǎn)市場低迷,仍在探底進(jìn)程中,房地產(chǎn)投資增速大幅下滑是拉低當(dāng)前投資增速的主要因素之一。同時,當(dāng)前外部環(huán)境多變,外需收縮,企業(yè)利潤下滑,抑制民企投資積極性。盡管5月中歐互動頻繁,貿(mào)易關(guān)系改善,但6月隨著歐盟對中國電動汽車加征關(guān)稅、北約峰會的召開,中歐關(guān)系、中美關(guān)系、中國外部環(huán)境再現(xiàn)緊張趨勢。外需收縮、產(chǎn)業(yè)鏈斷裂影響企業(yè)利潤增長,1—5月工業(yè)企業(yè)利潤同比增長3.4%,較前期下滑0.9個百分點(diǎn)。持續(xù)低迷的企業(yè)利潤降低了民間投資的積極性,1—6月民間投資同比增長0.1%,低于全部投資3.8個百分點(diǎn)。

綜合來看,當(dāng)前三產(chǎn)投資增速下滑顯著,投資增速僅靠二產(chǎn)維持,經(jīng)濟(jì)增長動力不足,對政策依賴較大,潛在風(fēng)險不減。

調(diào)結(jié)構(gòu)方面,高技術(shù)產(chǎn)業(yè)投資繼續(xù)引領(lǐng)全部投資上漲。1—6月份,高技術(shù)產(chǎn)業(yè)投資同比增長10.6%,較全部投資增速高6.7個百分點(diǎn),其中高技術(shù)制造業(yè)和高技術(shù)服務(wù)業(yè)投資分別增長10.1%、11.7%。可見,無論是制造業(yè)還是服務(wù)業(yè),高技術(shù)產(chǎn)業(yè)是全面發(fā)展的。

進(jìn)出口部分:基數(shù)效應(yīng)推動,出口增速繼續(xù)上漲

2024年6月份,按美元計價,中國進(jìn)出口總額5166.6億美元,同比增長3.9%。其中,出口總額3078.5億美元,同比增長8.6%;進(jìn)口總額2088.1億美元,同比增長-2.3%;貿(mào)易順差990.5億美元。總體來看,6月份出口額增速繼續(xù)上漲,進(jìn)口額增速小幅回調(diào)。

出口方面,6月盡管中國的外部環(huán)境再度趨緊,歐盟上調(diào)從中國進(jìn)口電動汽車關(guān)稅,但美國、日本等主要國家經(jīng)濟(jì)恢復(fù)繼續(xù),外部需求走勢平穩(wěn),疊加明顯的低基數(shù)效應(yīng),使得6月出口金額增速繼續(xù)上行,較前期升1.0個百分點(diǎn)。

進(jìn)口方面,中國國內(nèi)經(jīng)濟(jì)走勢平穩(wěn),但2024年5月制造業(yè)PMI為49.5,連續(xù)兩月位于榮枯線以下,制造業(yè)企業(yè)景氣水平有所回落,疊加低基數(shù)效應(yīng)消失,使得6月進(jìn)口金額增速繼續(xù)小幅回落,較前期降4.1個百分點(diǎn)。

主要國家經(jīng)濟(jì)恢復(fù)疊加基數(shù)效應(yīng),出口增速繼續(xù)上漲

2024年6月份,出口總額3078.5億美元,同比增長8.6%,較前月升1.0個百分點(diǎn)。基數(shù)效應(yīng)是拉高出口額增速上漲的因素之一。2023年6月份,出口額同比下降12.3%,較2023年5月份低4.9個百分點(diǎn),對本月形成低基數(shù)效應(yīng)。外部環(huán)境方面,6月中國外部環(huán)境再度趨緊,歐盟對華電動汽車增加關(guān)稅。繼5月14日,美國針對中國電動汽車的關(guān)稅將從此前的25%提升至100%后,6月12日,歐盟委員會發(fā)表聲明,擬從7月4日起對中國進(jìn)口的電動汽車征收臨時反補(bǔ)貼稅。

需求方面,6月主要國家經(jīng)濟(jì)復(fù)蘇繼續(xù),實體經(jīng)濟(jì)數(shù)據(jù)好于5月份。6月,美國Markit制造業(yè)PMI為51.7,較5月上漲0.8個百分點(diǎn);日本的制造業(yè)PMI為50.0,也位于榮枯線以上。

從6月的國別出口來看,中國對歐盟、美國、日本出口的當(dāng)月同比增速分別為4.1%、6.6%、0.9%,均較前期存在不同程度上漲,中國對歐盟的出口額增速漲幅最大。受高基數(shù)效應(yīng)消失,6月份中國對俄羅斯的出口額也由負(fù)轉(zhuǎn)正,為3.5%。

從6月的具體商品出口來看,中國出口機(jī)電產(chǎn)品1792.50億美元,占中國出口總額的58.23%,仍在中國出口中占主導(dǎo)地位,同比增長7.5%。其中,出口集成電路138.62億美元,同比增長23.4%,較前期降5.1個百分點(diǎn);高新技術(shù)產(chǎn)品出口為730.14億美元,同比增長6.3%,較前期降1.8個百分點(diǎn);汽車出口873.4億美元,同比增長12.6%,繼續(xù)保持高位增長。

經(jīng)濟(jì)平穩(wěn)運(yùn)行,進(jìn)口額增速小幅回調(diào)

2024年6月,進(jìn)口總額2088.1億美元,同比增長-2.3%,進(jìn)口額增速繼續(xù)小幅回調(diào),較前期降4.1個百分點(diǎn)。6月中國國內(nèi)經(jīng)濟(jì)運(yùn)行平穩(wěn),但推動前期進(jìn)口額增速高漲的地基數(shù)效應(yīng)消失,導(dǎo)致本月進(jìn)口額增速繼續(xù)小幅回調(diào),增速由正轉(zhuǎn)負(fù)。6月中國制造業(yè)PMI為49.5,與前月持平,制造業(yè)景氣度基本穩(wěn)定,但依然位于榮枯線以下,內(nèi)部需求有待進(jìn)一步釋放。

從6月的國別進(jìn)口來看,中國從美國、歐盟、日本和東盟進(jìn)口的同比增速分別為-1.7%、-6.8%、-10.6%和-4.8%,分別較前期升6.1、0.0、-12.2、-10.9個百分點(diǎn)。其中,中國從日本的進(jìn)口額增速下降最快。

從6月的具體商品進(jìn)口來看,大宗商品方面,鐵礦砂及其精礦、原油、煤及褐煤、天然氣、鋼材的進(jìn)口量累計同比增速分別為6.2%、-2.3%、12.5%、14.3%和-3.3%,與前期相比,除大宗商品的進(jìn)口增速均呈不同程度的下降。農(nóng)產(chǎn)品方面,糧食進(jìn)口累計同比增速為4.7%,較前期降0.6個百分點(diǎn),肉類數(shù)量進(jìn)口累計同比增速為-13.4%,降幅較前期下降1.9個百分點(diǎn)。

價格部分:價格走勢平穩(wěn),基數(shù)效應(yīng)PPI降幅收窄

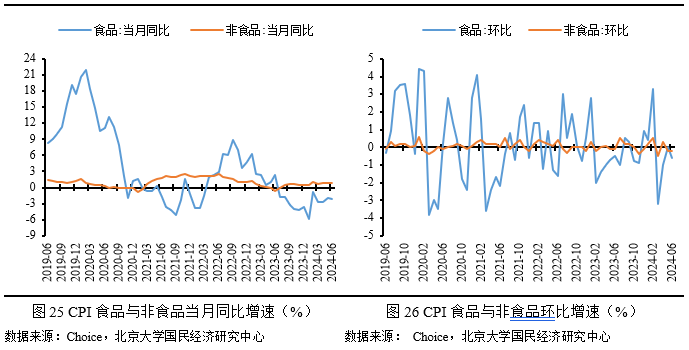

2024年6月,CPI同比增長0.2%,較上月跌0.1個百分點(diǎn),環(huán)比增長-0.2%,較上月跌0.1個百分點(diǎn)。其中去年價格變動的翹尾影響約為0.2個百分點(diǎn),新漲價影響約為0.0個百分點(diǎn)。整體相對供給充足,是CPI增速持續(xù)低位徘徊的根本原因。本月一方面,受季節(jié)因素影響,果蔬上市供給充足,大部分食品價格下降;另一方面,豬肉產(chǎn)能下調(diào),豬肉價格明顯上漲,疊加非食品價格走勢平穩(wěn),整體CPI同比增速幾乎與前月持平。此外,扣除食品和能源價格的核心CPI同比增長0.6%,也與前月持平。

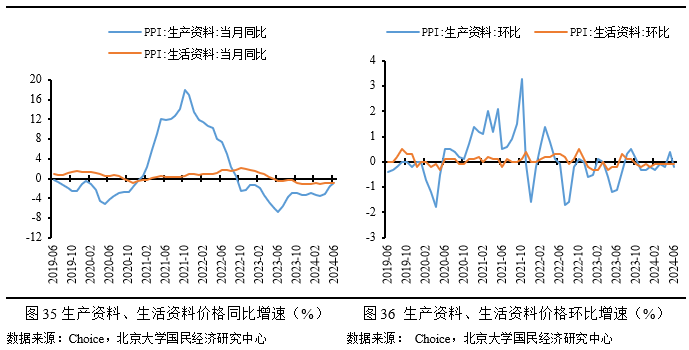

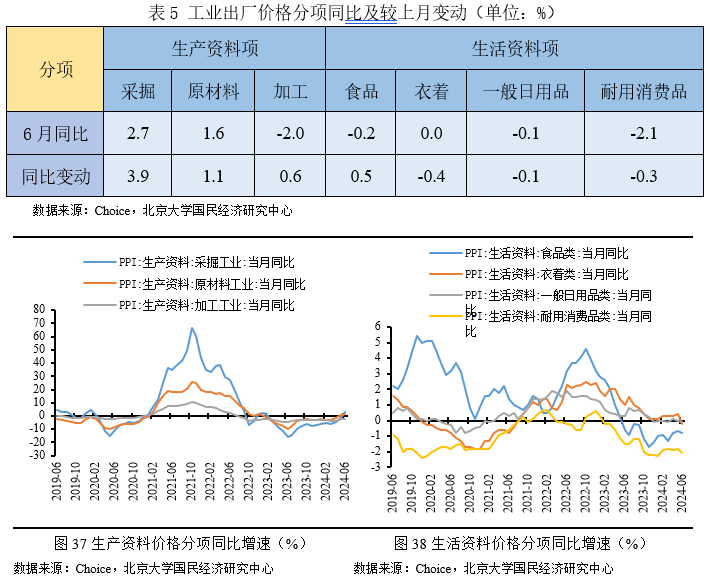

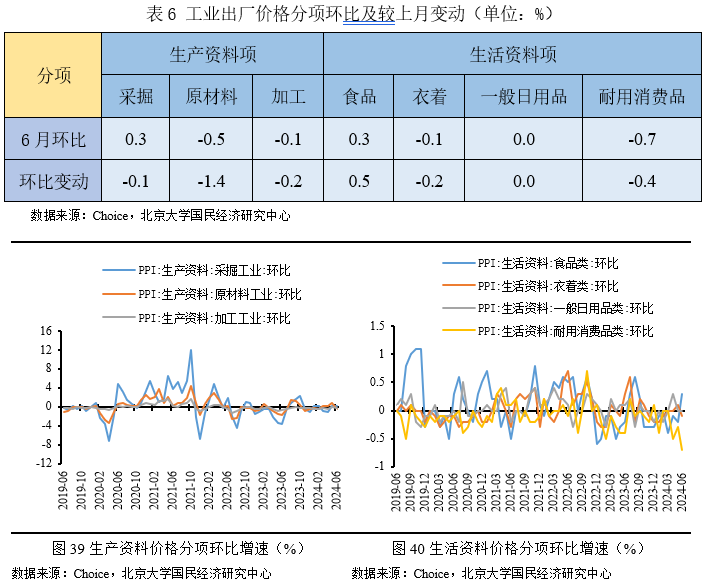

2024年6月,PPI同比下跌0.8%,較上月升0.6個百分點(diǎn),環(huán)比增長-0.2%,降幅較上月跌0.4個百分點(diǎn)。其中去年價格變動的翹尾影響為-0.1個百分點(diǎn);新漲價影響約為-0.7個百分點(diǎn)。房地產(chǎn)市場恢復(fù)緩慢,外部環(huán)境不確定性猶存,工業(yè)品總需求弱于供給是PPI同比下跌的主要原因。本月,PPI同比降幅收窄,主要受基數(shù)效應(yīng)。

總體而言,居民消費(fèi)端中,供給充足使得CPI增速低位徘徊,本月豬肉產(chǎn)能收縮,疊加季節(jié)因素食品價格增速不變,非食品價格增速走勢平穩(wěn),使得本月CPI同比增速與前月幾乎持平。工業(yè)生產(chǎn)端中,房地產(chǎn)市場低迷與外部環(huán)境的不確定性,使得總需求相對收縮,PPI同比持續(xù)負(fù)增長,本月受基數(shù)效應(yīng)影響,PPI同比降幅收窄。

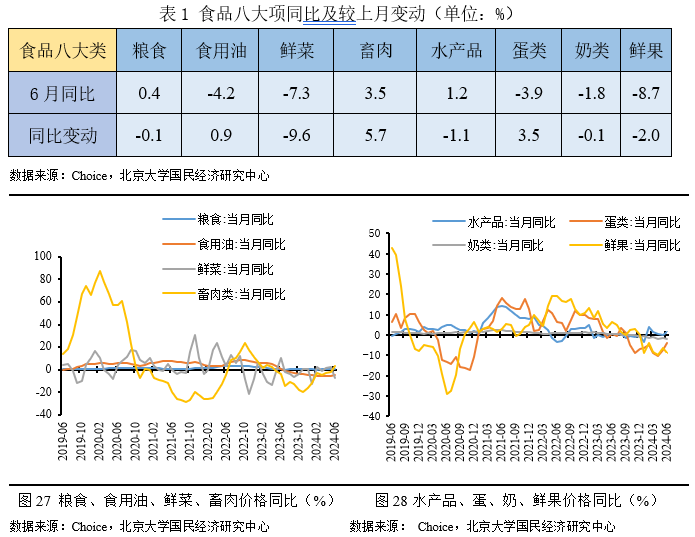

季節(jié)因素疊加豬肉產(chǎn)能收縮,食品價格增速走勢不變

CPI關(guān)注食品和非食品兩個方面,食品價格主要由豬肉、鮮菜和鮮果等驅(qū)動,非食品價格由工業(yè)消費(fèi)品和服務(wù)價格驅(qū)動。6月份,豬肉供給收縮,同時果蔬供給增加,食品價格增速幾乎沒變;非食品價格增速走勢平穩(wěn),與上月持平,整體居民消費(fèi)價格增速與上月基本持平。具體而言:食品價格同比降幅回落0.1個百分點(diǎn),除豬肉價格增速上漲以外,果蔬等其他食品價格增速有不同程度下降;非食品價格同比增速不變,租賃房租、家用器具、中藥等價格增速小幅下滑。

食品項中,從同比看,食品價格下跌2.1%,降幅較前月回落0.1個百分點(diǎn),果蔬供給充足,疊加豬肉產(chǎn)能收縮,使得食品價格增速基本沒變。總體而言,食品項八大類價格同比分化(3漲、5跌、0持平),其中鮮菜同比幅度最大(-7.3%);較上月同比變動分化(3正、5負(fù)、0不變),其中鮮菜同比變動最顯著(9.6%)。

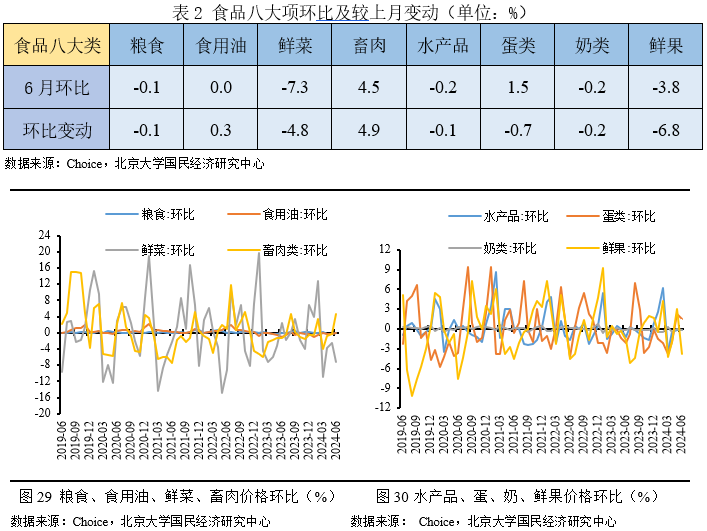

從環(huán)比看,食品價格環(huán)比增速下降0.6%,較前月下降0.6個百分點(diǎn)。受季節(jié)因素影響,6月果蔬、蛋奶價格漲跌不一。其中,夏季蔬菜大規(guī)模上市,鮮菜價格環(huán)比下降7.3%;夏季蛋雞產(chǎn)蛋率下降,蛋類價格環(huán)比上漲1.5%。另外,受產(chǎn)能收縮影響,6月豬肉價格環(huán)比增長11.4%。

總體而言,食品八大類價格環(huán)比普跌(2漲、5跌、1持平),其中鮮果環(huán)比幅度最高(-7.3%),較上月環(huán)比變動分化(2正6負(fù)0不變),其中鮮果環(huán)比變動幅度最大(-6.8%)。

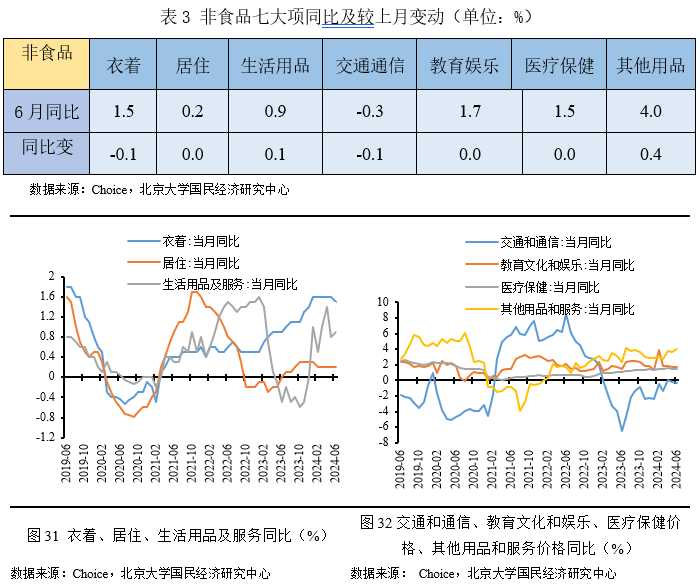

非食品價格漲跌不一,整體增速不變

非食品項中,從同比看,非食品價格上漲0.8%,與上月持平,影響CPI上漲約0.64個百分點(diǎn)。其中,服務(wù)價格同比增長0.7%,較前月下滑0.1個百分點(diǎn);工業(yè)消費(fèi)品價格增速小幅上漲。

總體而言,非食品七大類價格同比普漲(6漲、1跌、0持平),其中其他用品項同比漲幅最高(+4.0%),較上月同比變動分化(2正2負(fù)3不變),其中其他用品同比變動最明顯(0.4%)。

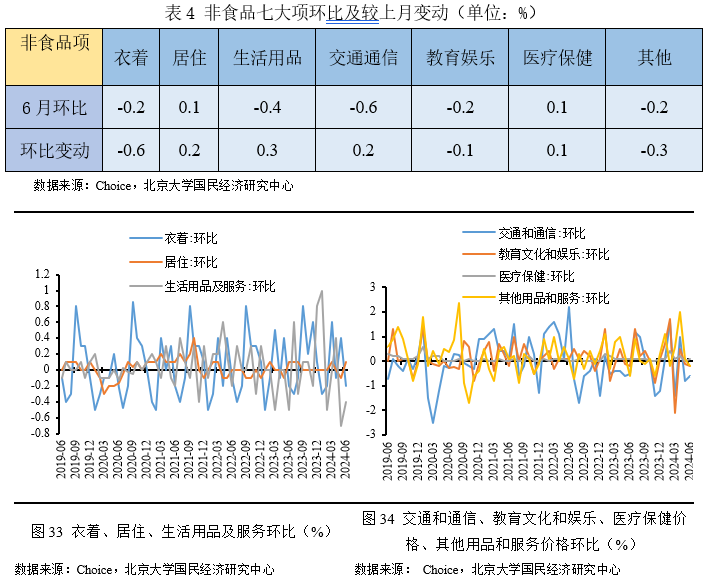

從環(huán)比看,非食品價格環(huán)比下降0.2%,與前月持平,影響CPI環(huán)比約下降0.13個百分點(diǎn)。暑期臨近,6月飛機(jī)票、交通工具租賃及長途車票價格出現(xiàn)不同程度的上漲。

總體而言,非食品項七大類價格環(huán)比分化(2正、5負(fù)、0持平),其中交通通信環(huán)比幅度最高(-0.6%),較上月環(huán)比變動分化(4正、3負(fù)、0不變),其中衣著環(huán)比變動最顯著(-0.6%)。

基數(shù)效應(yīng)影響,工業(yè)出廠價格降幅收窄

受國際環(huán)境不確定性和國內(nèi)工業(yè)品需求回落等多種因素影響,工業(yè)品價格增速持續(xù)低位徘徊,但工業(yè)品價格環(huán)比再次轉(zhuǎn)負(fù),本月受基數(shù)效應(yīng)影響,同比降幅依然收窄,具體而言:受工業(yè)上游原材料價格震蕩上行影響,生產(chǎn)資料價格同比降幅收窄;受上游工業(yè)傳導(dǎo)及中下游工業(yè)需求回落影響,生活資料價格繼續(xù)同比下跌,但本月降幅與前月持平。

從同比看,6月PPI下跌0.8%,較上月升0.6個百分點(diǎn),這主要受基數(shù)效應(yīng)影響。6月,PPI環(huán)比增速再次轉(zhuǎn)負(fù),較前月下跌0.4個百分點(diǎn)。受基數(shù)效應(yīng)影響,生產(chǎn)資料價格增速繼續(xù)收窄,同比下降0.8%,較前月收窄0.8個百分點(diǎn),其中原材料價格增速上漲0.9個百分點(diǎn);受中下游工業(yè)需求不足影響,生活資料價格同比下跌0.8%,跌幅與前月持平,其中耐用消費(fèi)品價格同比下降最為明顯。

從環(huán)比看,6月PPI環(huán)比增長-0.2%,增速再次轉(zhuǎn)負(fù)。受工業(yè)中下游生產(chǎn)需求回落影響,生產(chǎn)資料價格增長-0.2%,較上月下降0.6個百分點(diǎn),其中原材料價格下降最為明顯;生活資料價格下跌0.1%,降幅與上月持平,其中耐用消費(fèi)品工業(yè)價格下降最為明顯。中下游加工需求和耐用消費(fèi)品相對需求收縮是拉低PPI環(huán)比增速的主要因素。

貨幣金融部分:專項債預(yù)計發(fā)力提速,社融信貸有望筑底回升

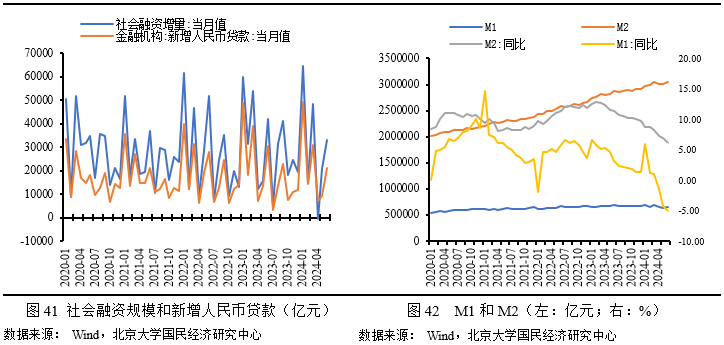

2024年6月,社會融資規(guī)模增加32982億元,較去年同期少增9283億元,低于市場預(yù)期。整體而言,6月社會融資規(guī)模財政方面依然提供較強(qiáng)支撐,但無法彌補(bǔ)因有效需求不足導(dǎo)致內(nèi)生性需求不足的缺口。

2024年6月,新增人民幣貸款21300億元,同比少增9200億元,不及市場預(yù)期。整體而言,6月份新增人民幣貸款規(guī)模上季節(jié)性回升,但同比大幅少增,為年內(nèi)同比少增最明顯的單月,票據(jù)沖量并不明顯,企業(yè)貸款結(jié)構(gòu)稍有改善,居民及企業(yè)的短期、中長期貸款依然處于頹勢,同期大幅少增,對信貸數(shù)據(jù)構(gòu)成拖累。

2024年6月末,狹義貨幣(M1)余額66.06萬億元,同比下降5%,較上期下降0.8個百分點(diǎn);廣義貨幣(M2)余額305.02萬億元,同比增長6.2%,較上期下降0.8個百分點(diǎn),低于市場預(yù)期。整體而言,M2,M1近幾個月大幅下降的趨勢并沒有得到改善的跡象,M2繼創(chuàng)該指標(biāo)有記錄以來新低,M1負(fù)增幅度擴(kuò)大,M2—M1增速剪刀差在高位保持,既有經(jīng)濟(jì)內(nèi)需活力不足,消費(fèi)、投資意愿下降的原因,又由于“擠水分、防空轉(zhuǎn)”的監(jiān)管導(dǎo)向,貨幣擴(kuò)張節(jié)奏繼續(xù)放緩。

財政逐步發(fā)力,有效需求仍需提振

2024年6月,社會融資規(guī)模新增32982億元,較去年同期少增9283億元,低于市場預(yù)期。從結(jié)構(gòu)上看,政府債券發(fā)行較上個月略有放緩,6月政府債券凈融資達(dá)8487億元,同期多增3116億元,依然對社會融資形成主要支撐;新增信托貸款在基數(shù)小的情況下實現(xiàn)同比大幅多增,同期多增902億元;新增人民幣貸款則難改同比大幅少增的趨勢,較去年同期少增10453億元,嚴(yán)重拖累社融規(guī)模增長;由于政策上持續(xù)引導(dǎo)淡化對數(shù)量目標(biāo)的關(guān)注,季末票據(jù)沖量力度不強(qiáng),本月新增未貼現(xiàn)銀行承兌匯票較同期少增1356億元。整體而言,6月社會融資規(guī)模財政方面依然提供較強(qiáng)支撐,但無法彌補(bǔ)因有效需求不足導(dǎo)致內(nèi)生性需求不足的缺口。

表內(nèi)融資同比少增11068億元,嚴(yán)重拖累本月社融規(guī)模,主要受人民幣貸款少增的影響。自去年以來,人民幣貸款則已經(jīng)出現(xiàn)連續(xù)多月同比少增的現(xiàn)象,表明實體經(jīng)濟(jì)活力嚴(yán)重不足亟需修復(fù),而本月人民幣貸款同比再次大幅少增,一方面凸顯實體融資需求有待進(jìn)一步 刺激恢復(fù),另一方面可能受去年發(fā)力前置形成的同期高基數(shù)影響。

表外融資同比少增399億元,受政策引導(dǎo)影響,6月末銀行與往年不同沒有明顯沖量行為,未貼現(xiàn)銀行承兌匯票同期少增1356億元,信托貸款本月大幅增加,同比多增902億元,而委托貸款在去年同期低基數(shù)水平小幅波動,影響不大。

企業(yè)直接融資同比少增667億元,其中企業(yè)債凈融資2128億元,雖同比少增121億元,但環(huán)比邊際明顯改善,環(huán)比增加1843億元,在化債背景下,主要目的依然是借新還舊。股票融資因當(dāng)前國內(nèi)股市依然信心不足持續(xù)同比少增,同期少增546億元。

政府債券同比多增3116億元,是本月社融規(guī)模的主要支撐,但政府債券發(fā)行較上月略有放緩。財政持續(xù)發(fā)力對社會融資規(guī)模支撐十分重要,疊加近期諸多房地產(chǎn)政策效果逐步顯現(xiàn),后續(xù)政府債券發(fā)行規(guī)模有望進(jìn)一步擴(kuò)大。

信貸需求季節(jié)性回升,居民消費(fèi)意愿仍有待增強(qiáng)

2024年6月,新增人民幣貸款21300億元,同比少增9200億元,不及市場預(yù)期。整體而言,6月份新增人民幣貸款規(guī)模雖季節(jié)性回升,但同比大幅少增,為年內(nèi)同比少增最明顯的單月,票據(jù)沖量并不明顯,企業(yè)貸款結(jié)構(gòu)稍有改善,居民和企業(yè)的短期、中長期貸款依然需求不足,同期大幅少增,對信貸數(shù)據(jù)構(gòu)成拖累。

居民戶信貸規(guī)模同比少增3930億元,其中短期貸款和中長期貸款均是同比少增。居民消費(fèi)超前消費(fèi)意愿不高,信用卡消費(fèi)較弱,主要反映收入預(yù)期尚未轉(zhuǎn)好,對后續(xù)經(jīng)濟(jì)復(fù)蘇信心不足。在“5.17”地產(chǎn)松綁政策效果逐步顯現(xiàn),商品房銷售有所回暖,居民中長貸邊際改善。但存量房貸利率較高的問題仍未得到有效解決,居民提前還貸力度不減,未來仍需進(jìn)一步下調(diào)存量房貸利率,刺激信貸需求。

企事業(yè)單位信貸規(guī)模同比少增6503億元,其中短期貸款新增6700億元,同比少增 749 億元;而企業(yè)中長期貸款新增9700億元,同比大幅少增6233億元,是導(dǎo)致企事業(yè)單位信貸規(guī)模大幅少增的主要原因。一方面受“擠水分、防空轉(zhuǎn)”的監(jiān)管導(dǎo)向影響,部分企業(yè)過去“存貸雙增、低貸高存、虛增套利”的模式難以為繼;另一方面6月制造業(yè)PMI仍處于榮枯線下方,工業(yè)企業(yè)利潤邊際回落,當(dāng)前經(jīng)濟(jì)有效內(nèi)需依然相對不足,導(dǎo)致實體企業(yè)借貸融資意愿不強(qiáng)。但隨著后續(xù)經(jīng)濟(jì)溫和修復(fù),以及財政端逐步發(fā)力,有望在擴(kuò)大對業(yè)長期貸款的撬動效果。

信貸“擠水分”持續(xù)影響,M1、M2同比增速進(jìn)一步放緩

2024年6月末,狹義貨幣(M1)余額66.06萬億元,同比下降5%,較上期下降0.8個百分點(diǎn);廣義貨幣(M2)余額305.02萬億元,同比增長6.2%,較上期下降0.8個百分點(diǎn),低于市場預(yù)期。整體而言,M2,M1近幾個月大幅下降的趨勢并沒有得到改善的跡象,M2繼創(chuàng)該指標(biāo)有記錄以來新低,M1負(fù)增幅度擴(kuò)大,M2—M1增速剪刀差在高位保持,既有經(jīng)濟(jì)內(nèi)需活力不足,消費(fèi)、投資意愿下降的原因,又由于“擠水分、防空轉(zhuǎn)”的監(jiān)管導(dǎo)向,貨幣擴(kuò)張節(jié)奏繼續(xù)放緩。

從M2與M1的同比增速差看,6月末兩者的同比增速差為11.2%,增速剪刀差繼續(xù)保持在高位。自2023年以來,M1和M2同比增速均已形成持續(xù)性下降的趨勢,M1同比增速自4月轉(zhuǎn)負(fù),本月幅度進(jìn)一步擴(kuò)大,M2同比增速也降至歷史低點(diǎn),受多方面擾動影響,顯示當(dāng)前資金活化程度依然有限。

從社融與M2的同比增速差看,6月末兩者的同比增速差為1.9%,較上期提高0.5個百分點(diǎn),繼續(xù)維持自2022年4月以來的由負(fù)轉(zhuǎn)正,反轉(zhuǎn)趨勢顯著,表明資金需求端與供給端的矛盾逐步緩和,預(yù)示著資金流動性水平向好。去年年底,穩(wěn)經(jīng)濟(jì)政策繼續(xù)落地生效,萬億國債的發(fā)行以及PSL的推出,以及6月政府財政端逐步發(fā)力,本月M2同比增速大幅下滑,使得增速差持續(xù)減小并實現(xiàn)了反轉(zhuǎn),資金空轉(zhuǎn)現(xiàn)象有望得到持續(xù)緩解。

展望未來:穩(wěn)增長政策持續(xù)發(fā)力,經(jīng)濟(jì)復(fù)蘇繼續(xù)

工業(yè)產(chǎn)出方面:貨幣政策方面,當(dāng)前正處于推動經(jīng)濟(jì)復(fù)蘇動能持續(xù)回升的關(guān)鍵階段,穩(wěn)健的貨幣政策保持市場流動性合理充裕,穩(wěn)定資金面的同時助力政府債券增量發(fā)行,將有力支持工業(yè)生產(chǎn)活動;財政政策方面,隨著萬億國債增發(fā),財政政策呈現(xiàn)積極態(tài)勢,一方面積極出臺落實減稅降費(fèi)政策,另一方面加快地方政府專項債券發(fā)行和使用,預(yù)計將繼續(xù)對工業(yè)生產(chǎn)產(chǎn)生支撐作用;其它方面,外部需求預(yù)計仍低迷,未來或繼續(xù)為工業(yè)產(chǎn)出帶來擾動,但隨著穩(wěn)經(jīng)濟(jì)各項措施顯效,國內(nèi)市場信心與活力恢復(fù),工業(yè)經(jīng)濟(jì)將延續(xù)復(fù)蘇態(tài)勢,預(yù)計在財政貨幣政策聯(lián)合發(fā)力的綜合作用下,工業(yè)表現(xiàn)將繼續(xù)保持穩(wěn)步回升態(tài)勢。

消費(fèi)方面:預(yù)計2024年社會消費(fèi)品零售總額增速走勢相對平穩(wěn)。從拉升因素來看,除政策推動以外,改善性消費(fèi)以及價格因素都將成為拉動2024年消費(fèi)額增速上漲的因素;從拉低因素來看,人口因素、復(fù)雜多變的國際環(huán)境、低于預(yù)期收入及經(jīng)濟(jì)增速并未對2024年消費(fèi)額增速的上漲起到拉升作用。

投資方面:隨著“穩(wěn)增長”政策效果的逐漸顯現(xiàn),預(yù)計2024年投資增速或止跌,全年投資增速逐漸上行。一方面,近期在中央經(jīng)濟(jì)會議、國務(wù)院常務(wù)會議等重要會議中,一再強(qiáng)調(diào)科技引領(lǐng)發(fā)展的重要意義,發(fā)展目標(biāo)明確,預(yù)期得到強(qiáng)化,利好企業(yè)明確投資;另一方面,3月1日,國常會審議通過的《推動大規(guī)模設(shè)備更新和消費(fèi)品以舊換新行動方案》具有政策落地的實際意義,促進(jìn)全年投資增速增長。

出口方面:2024年全球經(jīng)濟(jì)恢復(fù),外部需求擴(kuò)張,疊加低基數(shù)效應(yīng),預(yù)計2024年出口增速或?qū)⑵蠓€(wěn)。一方面,歐美等主要經(jīng)濟(jì)體的高通脹情況得到抑制,全球大幅加息狀況即將結(jié)束,全球經(jīng)濟(jì)存在企穩(wěn)的空間,外需增長利好出口;另一方面,國內(nèi)外貿(mào)保穩(wěn)提質(zhì)政策不斷出臺,RCEP協(xié)議持續(xù)釋放外貿(mào)紅利,出口結(jié)構(gòu)不斷優(yōu)化,新能源汽車行業(yè)或繼續(xù)為外貿(mào)出口新引擎,疊加2024年的基數(shù)效應(yīng)的拉升作用,未來或?qū)Τ隹谠鏊傩纬芍巍?/p>

進(jìn)口方面,預(yù)計2024年進(jìn)口增速或?qū)⒀永m(xù)復(fù)蘇態(tài)勢。一方面,國內(nèi)穩(wěn)經(jīng)濟(jì)政策將持續(xù)發(fā)力,有助于拉動中國內(nèi)需恢復(fù)逐步回暖,保障經(jīng)濟(jì)基本面企穩(wěn)回升,進(jìn)口增速有望逐漸得到改善;另一方面,房地產(chǎn)市場仍在探底階段,抑制鋼鐵等大宗商品的進(jìn)口,疊加全球貿(mào)易壁壘高筑,產(chǎn)業(yè)鏈被迫斷裂,供貨商更替,勢必影響原有的國際貿(mào)易往來,利空中國進(jìn)口。

CPI方面:食品項看,豬肉方面,在生豬供給仍高和中央儲備政策干預(yù)下,預(yù)計豬價或?qū)⒂|底回升;鮮菜鮮果方面,受季節(jié)性因素影響較大,如極端天氣帶來產(chǎn)量和物流倉儲成本波動,存在一定程度波動性,預(yù)計整體有所增長;非食品項看,服務(wù)價格隨經(jīng)濟(jì)提振保持平穩(wěn)增長,工業(yè)消費(fèi)品則隨上游大宗商品價格回落繼續(xù)回落。總的來說,受政策促進(jìn)消費(fèi)需求釋放和低基數(shù)效應(yīng)影響,CPI整體處回升態(tài)勢,消費(fèi)品價格方面存在一定壓力,服務(wù)價格方面則主要取決于需求恢復(fù)形勢,預(yù)計2024年CPI同比增速較上年有所提升,約為0.4%。

PPI方面:油價方面,受OPEC+減產(chǎn)供應(yīng)政策和地緣政治因素影響較大,疊加全球流動性轉(zhuǎn)折,因此預(yù)計油價中樞將穩(wěn)中趨降;有色金屬行業(yè)方面,隨著未來有色金屬出口國供給逐步回升,需求依舊保持一定韌勁下,預(yù)計有色金屬價格中樞震蕩向上;黑色金屬行業(yè)方面,受歐美升息轉(zhuǎn)折及需求收縮影響,漲價風(fēng)險并不高;化學(xué)原料制造品行業(yè)方面,該類商品的價格受原油影響較大,預(yù)計走勢與原油價格保持一致,穩(wěn)中趨降;煤炭行業(yè)方面,煤炭風(fēng)險猶存,迎峰度夏時節(jié)下煤炭價格有階段性上行壓力。總的來說,隨著國內(nèi)經(jīng)濟(jì)逐步恢復(fù)走出低谷,全球大宗商品價格整體或?qū)⒗^續(xù)震蕩,但結(jié)構(gòu)表現(xiàn)有所分化,疊加高基數(shù)效應(yīng)消退,預(yù)計2024年P(guān)PI同比增速較上年有所提升,約為-0.4%。

信貸規(guī)模:預(yù)計2024年上半年信貸規(guī)模有望得到政策推動。盡管當(dāng)前國內(nèi)需求不足的矛盾較為突出,但受去年信貸發(fā)力前置、季節(jié)效應(yīng)、去年底政府債券融資、PSL的影響,2024年上半年信貸規(guī)模仍有支撐因素。考慮到上述政策的有效性時效,后續(xù)仍需相應(yīng)的政策支撐以維系信貸規(guī)模。

M2:預(yù)計2024年上半年M2同比增速處于低位。一方面去年同期基數(shù)較高,抑制2024年的同比增速,另一方面2024年上半年信貸需求可能仍處于偏弱期,以及政府債逐步發(fā)力,將共同壓低2024年前期的M2同比增速。全年展望M2同比增速呈現(xiàn)U型趨勢。

北京大學(xué)國民經(jīng)濟(jì)研究中心簡介:

北京大學(xué)國民經(jīng)濟(jì)研究中心成立于2004年。掛靠在北京大學(xué)經(jīng)濟(jì)學(xué)院。依托北京大學(xué),重點(diǎn)研究領(lǐng)域包括中國經(jīng)濟(jì)波動和經(jīng)濟(jì)增長、宏觀調(diào)控理論與實踐、經(jīng)濟(jì)學(xué)理論、中國經(jīng)濟(jì)改革實踐、轉(zhuǎn)軌經(jīng)濟(jì)理論和實踐前沿課題、政治經(jīng)濟(jì)學(xué)、西方經(jīng)濟(jì)學(xué)教學(xué)研究等。同時,本中心密切跟蹤宏觀經(jīng)濟(jì)與政策的重大變化,將短期波動和長期增長納入一個綜合性的理論研究框架,以獨(dú)特的觀察視角去解讀,把握宏觀趨勢、剖析數(shù)據(jù)變化、理解政策初衷、預(yù)判政策效果。

中心的研究取得了顯著的成果,對中國的宏觀經(jīng)濟(jì)政策產(chǎn)生了較大影響。其中最具有代表性的成果有:(1)推動了中國人口政策的調(diào)整。中心主任蘇劍教授從2006年開始就呼吁中國應(yīng)該立即徹底放棄計劃生育政策,并轉(zhuǎn)而鼓勵生育。(2)關(guān)于宏觀調(diào)控體系的研究:中心提出了包括市場化改革、供給管理和需求管理政策的三維宏觀調(diào)控體系。(3)關(guān)于宏觀調(diào)控力度的研究:2017年7月,本中心指出中國的宏觀調(diào)控應(yīng)該嚴(yán)防用力過猛,這一建議得到了國務(wù)院主要領(lǐng)導(dǎo)的批示,也與三個月后十九大報告中提出的“宏觀調(diào)控有度”的觀點(diǎn)完全一致。(4)關(guān)于中國經(jīng)濟(jì)目標(biāo)增速的成果。2013年,劉偉、蘇劍經(jīng)過縝密分析和測算,認(rèn)為中國每年只要有6.5%的經(jīng)濟(jì)增速就可以確保就業(yè)。此后不久,這一增速就成為中國政府經(jīng)濟(jì)增長速度的基準(zhǔn)目標(biāo)。最近幾年中國經(jīng)濟(jì)的實踐也證明了他們的這一測算結(jié)果的精確性。(5)供給側(cè)研究。劉偉和蘇劍教授是國內(nèi)最早研究供給側(cè)的學(xué)者,他們在2007年就開始在《經(jīng)濟(jì)研究》等雜志上發(fā)表關(guān)于供給管理的學(xué)術(shù)論文。(6)新常態(tài)研究。劉偉和蘇劍合作的論文“新常態(tài)下的中國宏觀調(diào)控”(《經(jīng)濟(jì)科學(xué)》2014年第4期)是研究中國經(jīng)濟(jì)新常態(tài)的第一篇學(xué)術(shù)論文。蘇劍和林衛(wèi)斌還研究了發(fā)達(dá)國家的新常態(tài)。(7)劉偉和蘇劍主編的《尋求突破的中國經(jīng)濟(jì)》被譯成英文、韓文、俄文、日文、印地文5種文字出版。(8)北京地鐵補(bǔ)貼機(jī)制研究。2008年,本課題組受北京市財政局委托設(shè)計了北京市地鐵運(yùn)營的補(bǔ)貼機(jī)制。該機(jī)制從2009年1月1日開始被使用,直到現(xiàn)在。

中心出版物有:(1)《原富》雜志。《原富》是一個月度電子刊物,由北京大學(xué)國民經(jīng)濟(jì)研究中心主辦,目的是以最及時、最專業(yè)、最全面的方式呈現(xiàn)本月國內(nèi)外主要宏觀經(jīng)濟(jì)大事并對重點(diǎn)事件進(jìn)行專業(yè)解讀。(2)《中國經(jīng)濟(jì)增長報告》(年度報告)。該報告主要分析中國經(jīng)濟(jì)運(yùn)行中存在的中長期問題,從2003年開始已經(jīng)連續(xù)出版14期,是相關(guān)年度報告中連續(xù)出版年限最長的一本,被教育部列入其年度報告資助計劃。(3)系列宏觀經(jīng)濟(jì)運(yùn)行分析和預(yù)測報告。本中心定期發(fā)布關(guān)于中國宏觀經(jīng)濟(jì)運(yùn)行的系列分析和預(yù)測報告,尤其是本中心的預(yù)測報告在預(yù)測精度上在全國處于領(lǐng)先地位。

免責(zé)聲明

北京大學(xué)國民經(jīng)濟(jì)研究中心屬學(xué)術(shù)機(jī)構(gòu),本報告僅供學(xué)術(shù)交流使用,在任何情況下,本報告中的信息或所表述的觀點(diǎn)僅供參考,亦不對任何人因使用本報告中的任何內(nèi)容所引致的任何損失負(fù)任何責(zé)任。

本報告版權(quán)僅為本研究中心所有,未經(jīng)書面許可,任何機(jī)構(gòu)和個人不得以任何形式翻版、復(fù)制、發(fā)表或引用。

京公網(wǎng)安備 11010802028547號

京公網(wǎng)安備 11010802028547號