財聯(lián)社7月18日訊(記者 鄒俊濤)最新數(shù)據(jù)顯示,年內(nèi)商業(yè)銀行金融債發(fā)行利率持續(xù)下行,部分銀行發(fā)債成本已顯著低于市場同期限存款利率。

財聯(lián)社記者注意到,近日,蘇州銀行、南京銀行、中信銀行等多家上市城商行及股份行發(fā)行最新一期金融債3年期票面利率已降至2.10%左右。與此同時,融360數(shù)字科技研究院監(jiān)測數(shù)據(jù)顯示,今年6月份,銀行存款利率繼續(xù)下行,整存整取存款3年期平均利率降至2.507%。

多位受訪業(yè)內(nèi)人士認為,商業(yè)銀行發(fā)行金融債主要用于補充資金來源,與存款均為銀行主動負債工具。從當(dāng)前數(shù)據(jù)來看,發(fā)債融資成本對比吸收存款已具備明顯優(yōu)勢。

7月18日,上海金融與發(fā)展實驗室主任、首席專家曾剛接受財聯(lián)社記者采訪表示,金融債期限一旦鎖定,對于銀行而言是比較穩(wěn)定的中長期資金,目前來看確實比存款在成本上更有優(yōu)勢;存款利率雖然近期也在降,但由于存款利率存在粘性,導(dǎo)致下降幅度相對不會那么迅速。

光大銀行金融市場部宏觀研究員周茂華接受財聯(lián)社記者采訪表示,從縱向比較看,近年來銀行負債成本明顯降低,但橫向比較相對于金融債負債成本水平,存款利率仍有調(diào)降空間。

受訪人士普遍認為,目前金融債券利率相對較低,預(yù)計部分銀行將借機主動負債,以增強業(yè)務(wù)擴張能力。據(jù)東方財富Choice數(shù)據(jù)顯示,截止7月18日,年內(nèi)已有72只商業(yè)銀行金融債發(fā)行上市,5月份以來發(fā)債熱情逐漸提升,發(fā)行主體主要為中小銀行。

部分銀行金融債發(fā)行成本已低過定期存款

近期,多家上市銀行公布最新金融債發(fā)行票面利率已迎來歷史低位。

蘇州銀行7月16日公告,公司近日在全國銀行間債券市場成功發(fā)行“蘇州銀行股份有限公司2024年第一期金融債券”,規(guī)模30億元(人民幣,下同),品種為3年期固定利率債券,票面利率2.12%。

7月12日和7月4日,中信銀行和南京銀行也分別公告成功發(fā)行“中信銀行股份有限公司2024年金融債券(第一期)”“南京銀行股份有限公司2024年金融債券(第二期)”,分別為400億和200億元的3年期固定利率債券,票面利率均為2.10%。

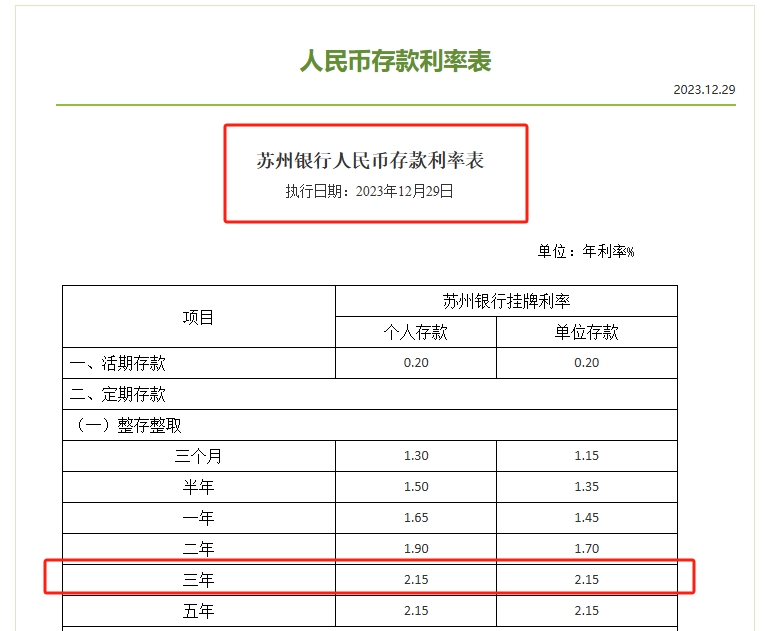

財聯(lián)社記者查閱蘇州銀行和南京銀行官網(wǎng)發(fā)現(xiàn),兩家銀行公布的3年期整存整取存款利率均為2.15%(執(zhí)行日期為2023年12月)。對比來看,當(dāng)前的發(fā)債成本已低于同期限的整存整取存款利率。

周茂華指出,(金融債和存款)二者均是銀行主動負債工具,但二者在負債目標(biāo)、負債方式、負債效率和穩(wěn)定性方面存在差異。“整體看,金融債負債有固定期限,負債相對穩(wěn)定;而居民儲蓄存款穩(wěn)定性弱一些,但整存整取的存款,居民提前取現(xiàn)將面臨收益損失。”他表示。

年內(nèi)隨著債市走強,債券利率持續(xù)下行,商業(yè)銀行金融債發(fā)行利率也隨之走低。據(jù)東方財富Choice數(shù)據(jù)顯示,從整體趨勢來看,商業(yè)銀行年內(nèi)發(fā)行金融債3年期固定債券的票面利率中樞已從年初的2.5%以上逐漸降至了近期2.1%左右,部分商業(yè)銀行發(fā)行的綠色金融債、小微企業(yè)金融債票面利率更是低至2.05%。

在業(yè)內(nèi)看來,隨著金融債利率走低,僅就成本而言,對于商業(yè)銀行補充資金已經(jīng)具備足夠吸引力。周茂華認為,橫向比較相對于金融債負債成本水平,存款利率仍有調(diào)降空間。

曾剛表示,銀行通過吸收存款籌措資金除了利息開支以外,還需要營業(yè)場地、人員成本等其他開支。僅就當(dāng)前利率情況而言,發(fā)債明顯比存款具備成本優(yōu)勢。不過,他也指出,債市利率隨著市場變化而波動,起伏較大,債券到期如果續(xù)發(fā),需要考慮到期時利率市場情況。此外,發(fā)債還需要滿足監(jiān)管相應(yīng)要求,存在一定的約束性條件。

業(yè)內(nèi)預(yù)計部分銀行會主動負債以對沖凈息差壓力

另一方面,年內(nèi)商業(yè)銀行凈息差將持續(xù)承壓。申萬宏源債券團隊近日發(fā)布研報指出,整頓“手工補息”高息攬儲、存款利率下調(diào)對于息差下行壓力的緩解,但息差短期內(nèi)大幅回暖的概率較低。

受訪業(yè)內(nèi)人士認為,在金融債利率持續(xù)走低的背景下,為緩解負債端壓力,商業(yè)銀行也有主動負債的動力,預(yù)計金融債發(fā)行熱情有望提升。

財聯(lián)社記者注意到,上海銀行近日接受機構(gòu)調(diào)研時表示,受LPR下行、調(diào)降存量住房按揭貸款利率、存量資產(chǎn)重定價等影響,生息資產(chǎn)收益率下行,而負債端存款市場競爭以及定期化趨勢下,2024年銀行業(yè)凈息差可能繼續(xù)承壓。

對此,上海銀行稱,將把握市場利率變化趨勢,合理安排主動負債吸納節(jié)奏、期限和品種結(jié)構(gòu),擇機發(fā)行金融債券,降低負債成本,努力對沖資產(chǎn)收益率下行對凈息差的影響。

蘇州銀行、南京銀行等近期發(fā)行金融債券時表示,募集的資金將用于優(yōu)化中長期資產(chǎn)負債匹配結(jié)構(gòu),增加穩(wěn)定中長期負債來源并支持中長期資產(chǎn)業(yè)務(wù)的開展。

東方財富Choice數(shù)據(jù)顯示,截止目前,年內(nèi)商業(yè)銀行累計發(fā)行72只金融債(包含綠色金融債、小微企業(yè)金融債),合計發(fā)行規(guī)模達5847億元。其中,5月份以來累計發(fā)行多達40只,商業(yè)銀行金融債發(fā)行熱情逐漸升溫。

京公網(wǎng)安備 11010802028547號

京公網(wǎng)安備 11010802028547號