于耀添/文 自1993年黨的十四屆三中全會首次提出利率市場化改革設想以來。近30年,利率市場化改革一直采取小步慢跑、非常謹慎的漸近方式進行。 然而歐美國家的經(jīng)驗揭示,利率市場化本身就是一把雙刃劍。漸近方式可能降低系統(tǒng)性風險概率,例如韓國采取激進方式實現(xiàn)利率市場化,導致利率飛漲、物價飆升,造成第一階段改革于上世紀80年代末失敗。 但從微觀層面來看,漸近方式無法避免利率風險——尤其是商業(yè)銀行銀行賬簿的利率風險。然而我們卻不能因噎廢食,因為不改革本身就是最大的風險。

利率市場化是否會引發(fā)系統(tǒng)性風險?

歷經(jīng)30年風雨,我國利率市場化改革正處于最后攻堅階段。現(xiàn)所處進程為:1. 貸款利率市場化已基本完成。2.存款利率上限已于2015年10月放開。 3. 已經(jīng)推出大額存單、結(jié)構(gòu)性存款等市場化存款產(chǎn)品。 4. 具有代表意義的活期存款利率和一年期定期存款利率仍未放開。 根據(jù)國際慣例,活期利率完全開放是利率市場化最終完成的標志。

一、利率市場化可能導致高利率,引發(fā)系統(tǒng)性風險。

世界上已經(jīng)施行利率市場化的20個國家里,活期利率開放后,商業(yè)銀行利率水平明顯上升的有15個國家。其中包括美國、日本、法國、英國和德國等金融強國。

1994年年末墨西哥爆發(fā)金融危機。當年12月19日,新總統(tǒng)賽迪略上臺后宣布新比索貶值15%。一石激起千層浪,三天后新比索匯率下跌60%,資金外逃50多億美元。到來年1月中旬,股市暴跌42%(其中1994年12月21日一天即暴跌11.7%),并帶動南、北美洲及部分歐洲和亞洲國家股市跟跌。 在1995年2月國際貨幣基金組織和世界銀行分別提供178億美元和200億美元貸款援助后,危機才逐步化解。

墨西哥金融危機的發(fā)生固然有政局不穩(wěn)、商業(yè)銀行私有化、連年貿(mào)易逆差、匯改失敗等原因。一個重要的導火索是1990年的利率市場化導致的高利率。

上世紀80年代末,墨西哥金融監(jiān)管當局提出金融自由化的理念。在世界銀行的協(xié)助下,于1990年開始放松存款利率和貸款利率的管制,施行利率市場化改革。其后,墨取消商業(yè)銀行必須持有政府長期債券的規(guī)定,廢止強制性商業(yè)銀行儲備金制度,取消對國有企業(yè)提供的低于市場利率的優(yōu)惠信貸。 這些措施導致上世紀90年代的持續(xù)高利率(例如1992年,墨市場利率高達20%),并間接導致該國在1995年初物價上漲15%-30%,成為危機的導火索之一。

二、利率市場化后,可能出現(xiàn)銀行倒閉現(xiàn)象。

20世紀80年代以來,許多國家施行了利率市場化,墨西哥金融危機的極端案例之外,許多國家出現(xiàn)了商業(yè)銀行大量倒閉的現(xiàn)象。 甚至包括美國和日本這樣金融監(jiān)管機制健全的國家,也出現(xiàn)了銀行倒閉潮。

美國儲貸協(xié)會成立于1831年,其運作模式是吸收會員的小額存款,反哺會員發(fā)放住房貸款。 1900—1945年儲貸協(xié)會得到迅猛發(fā)展,高峰時期機構(gòu)數(shù)量達到11844家,資產(chǎn)總額約6000億美元,是美國金融體系的重要組成部分。

上世紀70年代末,美國開始利率市場化改革。其后,受取消利率管制、宏觀經(jīng)濟條件惡化等因素影響, 1980—1988年的八年時間里,全美有約1100家儲蓄貸款協(xié)會關(guān)閉或破產(chǎn),占全部儲貸協(xié)會的20%。儲貸協(xié)會危機累及大量中小金融機構(gòu)倒閉,1986—1992 年全美共有 2304 家商業(yè)銀行倒閉或被救援。這進一步影響了美國宏觀經(jīng)濟,加之其他因素,美國GDP增速從1981年的12%,驟然跌至1982年的4%。其后雖有反彈,但到1990年一直保持在8%以下。為化解系統(tǒng)性風險,美國政府前后向金融系統(tǒng)注入1050億美元的巨額資金。

三、利率市場化會加劇金融脫媒現(xiàn)象。

美國等金融強國在施行利率市場化的過程中,發(fā)生了金融脫媒現(xiàn)象,這是不可小覷的不穩(wěn)定因素。 美國利率市場化改革開啟后,同時受石油危機、通脹高企等影響,美商業(yè)銀行存款開始大規(guī)模轉(zhuǎn)移至貨幣市場基金。 美貨幣市場基金規(guī)模從1977年的25億美元,激增至1982年的2294億美元,顯著加劇了美商業(yè)銀行的經(jīng)營風險。

據(jù)中國貨幣基金2021年第四季度報告顯示,我國貨幣基金份額為9.85萬億份。2013—2015年我國貨幣基金經(jīng)歷了特別顯著的爆發(fā)式增長。央行調(diào)整存款統(tǒng)計口徑的2015年年初,我國貨幣市場基金總資產(chǎn)為 2.2萬億元,僅僅用了 18 個月的時間規(guī)模就翻了6 倍以上。

與之對比,據(jù)2003—2015年中國貨幣政策執(zhí)行報告,我國銀行業(yè)金融機構(gòu)本外幣各項存款保持在20.22%—13.4%的增速。2014年年末,我國央行發(fā)文規(guī)定從2015年開始對存款統(tǒng)計口徑調(diào)整。新納入存款口徑的項目包括:存款類金融機構(gòu)吸收的證券及交易結(jié)算類存放、銀行業(yè)非存款類存放、SPV 存放、其他金融機構(gòu)存放以及境外機構(gòu)存放。新納入項目受利率市場化等因素影響,以驚人的速度增長:例如SPV存放具體包括表外理財、證券投資基金、信托計劃等,據(jù)中國貨幣政策執(zhí)行報告,2015年一年即爆發(fā)式增長65.6%。

由此可見,在我國利率市場化過程中,金融脫媒的現(xiàn)象實際上已經(jīng)出現(xiàn),但其被高速增長的存款和統(tǒng)計口徑調(diào)整所掩蓋。

我國30年的漸近式改革能否避免系統(tǒng)性風險?

對比國際經(jīng)驗,我國利率市場化的30年改革持續(xù)期明顯長于西方金融強國。其中折射出我國金融監(jiān)管層希望以漸進方式改革避免系統(tǒng)性風險的良好初衷。然而,現(xiàn)實卻很殘酷,拉長改革持續(xù)期并不能完全避免系統(tǒng)性風險。我國現(xiàn)在并沒有爆發(fā)墨西哥金融危機的內(nèi)外因素,金融脫媒現(xiàn)象也被掩蓋,但美儲貸協(xié)會危機的爆發(fā)原因之一就和我國當今的金融環(huán)境極為相似。

上世紀30年代大蕭條后, 美儲貸協(xié)會一直采用存短貸長的資產(chǎn)負債模式——即吸收短期存款、發(fā)放中長期住房貸款。 1950—1975年,中長期住房貸款一直占美儲貸協(xié)會資產(chǎn)總額的72%以上。 這種存短貸長模式孕育的期限錯配風險終于在幾年后爆發(fā)。 1979年6月——1980年3月,美聯(lián)儲大幅度提高短期利率6個百分點,具體從9.06%提升至15.2%。 主要負債為短期存款的美儲貸協(xié)會,息差大面積下降。1981—1982年,全美儲貸協(xié)會息差惡化為-1.0%至0.7%. 這直接誘發(fā)了1980—1988年的儲貸協(xié)會倒閉潮。

對比美儲貸協(xié)會,我國商業(yè)銀行的期限錯配現(xiàn)象也很嚴重。 據(jù)央行數(shù)據(jù),2015年我國商業(yè)銀行中長期貸款占比為55%,到2021年爬升至66%。另據(jù)中國地方政府債券發(fā)展報告(2021),全國性商業(yè)銀行持有八成地方債發(fā)行規(guī)模。財政部數(shù)據(jù)顯示:我國地方債平均發(fā)行期限從2015年的6.4年,顯著拉長至2021年的11.9年。這直接導致商業(yè)銀行債券資產(chǎn)也出現(xiàn)長期化現(xiàn)象。與之對應,商業(yè)銀行的負債依舊短期化嚴重。 據(jù)非官方統(tǒng)計,商業(yè)銀行的一般性存款平均加權(quán)期限僅為一年左右,同業(yè)存款和同業(yè)存單最長期限也為一年。 用不到一年期的存款匹配大部分中長期貸款,這構(gòu)成與美儲貸協(xié)會危機相似的潛在系統(tǒng)性風險。

在上述潛在系統(tǒng)性風險因素之外,利率市場化下線后,有一種微觀風險幾乎100%會成為現(xiàn)實。這就是商業(yè)銀行銀行賬簿的利率風險。

利率市場化是否會引發(fā)利率風險?

世界金融強國經(jīng)驗揭示,利率市場化后,利率的變動次數(shù)會顯著增加。例如:美國在上世紀的1934——1970年的整整36年時間里,利率調(diào)整了34次。然而利率市場化后,上世紀70年代的十年內(nèi)利率調(diào)整次數(shù)卻猛增至139次。并且在上世紀80年代,繼續(xù)保持了這一密集調(diào)整趨勢。

過去的30年,隨著利率市場化的推進,中國商業(yè)銀行的利率風險管理正越來越緊迫。利率市場化全部下線后,利率風險將成為我國商業(yè)銀行的主要風險之一。

有鑒于利率風險的重要性,巴塞爾委員會于2016年4月發(fā)布銀行賬簿利率風險監(jiān)管標準,將利率風險細分為重新定價風險、基差風險和選擇權(quán)風險,并首次提出將信用利差風險作為銀行賬簿利率風險的組成部分。其后,我國金融監(jiān)管部門在2018年5月末印發(fā)了《商業(yè)銀行銀行賬簿利率風險管理指引(修訂)》。

經(jīng)過幾年的實踐,我國的利率風險管理暴露出以下問題:

一、我國商業(yè)銀行大部分通過利率敏感性缺口分析、壓力測試等模型來測量利率風險。對沖利率風險大部分通過調(diào)整資產(chǎn)負債表頭寸。利率衍生品工具還沒有作為主要手段。 目前,我國大部分商業(yè)銀行對沖利率風險的主要工具是利率互換(IRS)。

據(jù)全國銀行間同業(yè)拆借中心數(shù)據(jù): 2020年,中國利率衍生品市場成交19.9萬億元,其中利率互換成交19.56萬億元,占比98.29%。全國銀行間同業(yè)拆借中心于2020年3月下線了LPR利率期權(quán)這項新的衍生品,但目前交易量有限。

據(jù)金融監(jiān)管部門數(shù)據(jù):2020年末,我國銀行業(yè)總資產(chǎn)接近319.74萬億。另據(jù)上市公司年報, 2020年我國54家A股和H股上市商業(yè)銀行實現(xiàn)營業(yè)收入55,651.86億元,凈利潤17,615.81億元。54家上市銀行,資產(chǎn)結(jié)構(gòu)仍以生息資產(chǎn)為主。其中信貸資產(chǎn)占比54.05%,金融投資占比28.74%,同業(yè)資產(chǎn)占比5.50%,其他11.71%。54家上市銀行總資產(chǎn)合計218.26萬億,總負債合計200.46萬億。

對比利率互換數(shù)據(jù)和54家上市銀行數(shù)據(jù),我們不難發(fā)現(xiàn)大部分商業(yè)銀行資產(chǎn)負債項目沒有通過金融衍生品對沖。

根據(jù)世界金融強國經(jīng)驗,利率市場化下線后,隨著利率調(diào)整頻率的增加,商業(yè)銀行調(diào)整資產(chǎn)負債表對沖利率風險的方式,將面臨越來越高的交易成本,越來越難以為繼。商業(yè)銀行應該加強以利率互換和利率期權(quán)為主要工具對沖利率風險的模式。

二、對信用利差風險的管理有待加強。《商業(yè)銀行銀行賬簿利率風險管理指引(修訂)》第十八條只是簡單提及"商業(yè)銀行還應盡可能將信用利差風險納入計量范圍。" 但如何計量、如何管理沒有更多著墨。在實踐中,信用利差風險計量涉及預期違約損失、信用風險緩釋工具、稅收因素、風險溢價、流動性溢價等。造成我國目前信用利差風險缺位的一個重要原因是定價機制缺位,尤其是信用風險緩釋工具。

國內(nèi)信用債從2008年起步,經(jīng)歷了十余年的發(fā)展,信用債托管余額從2008年的8000多億發(fā)展到2022年1月末的31.3萬億(央行數(shù)據(jù))。雖然總量得到迅猛發(fā)展,但信用風險緩釋工具(含信用違約互換)離世界金融強國仍有較大差距。信用違約互換(CDS)在我國于2016年推出。根據(jù)國際慣例,信用違約互換的定價主要是通過剝離信用利差進行評估而實現(xiàn),而我國目前由于交易主體單一、信息披露不足等問題而難以客觀定價。

三、 近30年的利率市場化改革進程中,我國曾于2013年6月、2007年10月、2011年1月、2011年6月、2012年1月和2021年1月數(shù)次爆發(fā)不同程度錢荒。尤其是2013年6月,上海銀行間同業(yè)拆放利率(Shibor)6月20日一度達到13.44%的驚人水平(6.20事件),并引發(fā)連鎖反映:質(zhì)押式回購隔夜利率6月20日一度飆漲至 30%的最高成交價; 6月24日上證綜指下跌 196 點——大跌5.3%,幾欲引發(fā)系統(tǒng)性風險。6月25日央行不得不出手干預,反方向注入流動性,事件才得以平息。這幾次風險事件表面上來看是因為利率風險而引發(fā),更深層次的原因至少有兩個:1. 我國商業(yè)銀行同業(yè)拆借業(yè)務存在嚴重的同質(zhì)化趨勢。 2. 對利率風險的管理嚴重依賴央行釋放流動性。

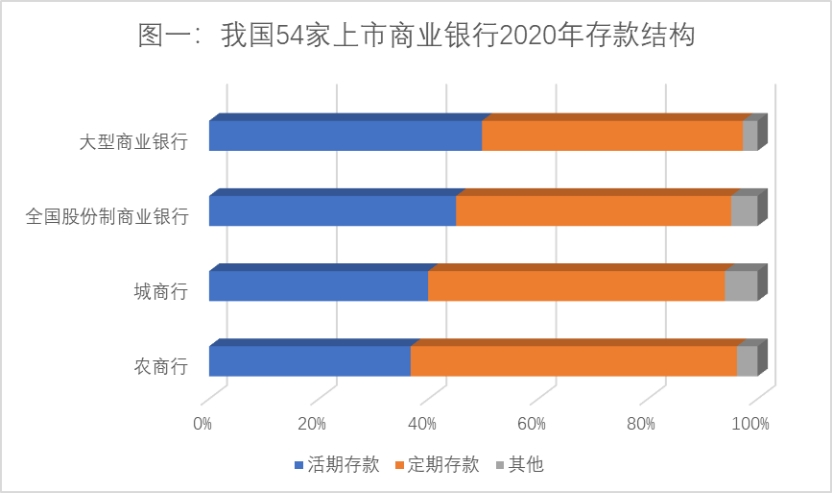

1. 第一個原因使得相對簡單的微觀利率風險很容易變成系統(tǒng)性風險猛獸。過去30年,隨著利率市場化的推進,我國商業(yè)銀行業(yè)務模式大同小異、戰(zhàn)略轉(zhuǎn)型也基本一致的情況已有很大改變。不少商業(yè)銀行改變戰(zhàn)略定位。現(xiàn)在商業(yè)銀行業(yè)的同業(yè)金融戰(zhàn)略、零售銀行戰(zhàn)略、小微金融戰(zhàn)略和互聯(lián)網(wǎng)金融戰(zhàn)略等就是在這一過程中形成的。然而由于市場環(huán)境等限制,商業(yè)銀行在資產(chǎn)負債配置時會選擇持有類似的組合,形成新的同質(zhì)化趨勢。 以“存款立行”的存款為例,從2020年我國54家A股和H股上市商業(yè)銀行的年報數(shù)據(jù)來推導:無論是大型商業(yè)銀行、全國股份制商業(yè)銀行、城商行和農(nóng)商行都存在著類似的存款結(jié)構(gòu)(見圖一)。 另從54家銀行中選取部分銀行的近4年年報數(shù)據(jù),推算存款占負債比率(見表一):這些上市銀行“存款立行”的同質(zhì)化情況沒有改變。

新同質(zhì)化趨勢同樣在同業(yè)拆借市場表現(xiàn)得特別嚴重。“一旦有錢,大家都有錢。一旦缺錢,大家都缺錢”。大型銀行,作為銀行間同業(yè)市場的做市商,一旦無資金可拆,往往蝴蝶效應般引發(fā)市場恐慌。幾次錢荒就是在這種風險傳導模式下形成的。

表一:部分上市銀行2017—2020年存款占負債比率(%)變化情況

2. 不同于世界金融強國,長期以來我國央行的流動性管理分為兩個層面:宏觀流動性管理和銀行體系流動性管理。 有中國特色的一個現(xiàn)象是宏觀流動性充足并不意味著銀行體系流動性充足。

例如:2011年1月在中國經(jīng)濟宏觀流動性充裕,存款準備金率頻頻上調(diào),并兩度加息的情況下,銀行體系利率風險卻突然出現(xiàn)紅字,同業(yè)拆借利率飄升,大型銀行趨向無資金可拆,幾欲爆發(fā)系統(tǒng)性風險。這導致央行在準備2011年春節(jié)后——2月9日三度加息的同時,不得不反方向操作,于同年1月底啟動逆回購操作,向銀行體系注入救急資金。由于我國央行的兩個層面流動性管理特點,商業(yè)銀行長期以來逐步養(yǎng)成對利率風險和流行性風險的管理嚴重依賴央行釋放流動性的習慣。

“6.20事件”爆發(fā)前夕,有鑒于宏觀融資規(guī)模已超預期、同時貫徹6月19日國常會“把穩(wěn)健的貨幣政策堅持住、發(fā)揮好”的精神。央行定調(diào)貨幣政策為適當控制公開市場操作、放緩向銀行體系注入流動性。但在同業(yè)拆借市場上,部分銀行不顧貨幣政策定調(diào),依然本著“央媽”不會見死不救的習慣思維,借助市場傳聞哄抬拆借利率,最終導致“6.20事件”發(fā)生。

可以說,改變同質(zhì)化、改變期限錯配是我國商業(yè)銀行業(yè)的兩大頑疾。自上世紀80年代初我國專業(yè)銀行從人民銀行分設登上歷史舞臺,這兩大頑疾就如影相隨,改變難度可想而知。 但只要兩大頑疾不改,我國利率風險管理的被動局面就永遠不會改變。

利率市場化是否會引發(fā)利率風險?根據(jù)國際經(jīng)驗,微觀層面的利率風險肯定會發(fā)生,只是時間早晚的問題,只是多少金融機構(gòu)的問題。 這是不以人的意志為轉(zhuǎn)移的。我國金融監(jiān)管部門加強利率風險管理的出發(fā)點,應該立足于:利率風險不要引發(fā)其他風險——例如流動性風險;微觀層面的利率風險,不要演變成系統(tǒng)性風險。在這個過程中,中小銀行爆發(fā)風險甚至倒閉,都不可怕。因為利率市場化的本質(zhì)就是讓市場配置資源,優(yōu)勝劣汰。個別中小銀行倒閉,這是金融發(fā)展的選擇,也是歷史的必然。但如果是系統(tǒng)重要性銀行爆發(fā)利率風險,處置不當,就可能演變成系統(tǒng)性風險。

利率市場化后,既要客觀面對微觀層面的利率風險,面對甚至是中小銀行的倒閉,同時又要守住不發(fā)生系統(tǒng)性風險的底線。

京公網(wǎng)安備 11010802028547號