要點:

●經(jīng)濟延續(xù)復蘇態(tài)勢,內生修復動力仍需加強

●穩(wěn)增長政策需加力,工業(yè)經(jīng)濟仍需穩(wěn)固

●基數(shù)效應影響,消費增速或有下滑

●有效需求不足,投資增速或繼續(xù)下降

●出口需求疲軟,下行壓力猶在

●國內需求偏弱,進口增速維持低位

●食品價格繼續(xù)下跌,服務價格表現(xiàn)溫和

●能源價格震蕩回落,工業(yè)價格繼續(xù)下跌

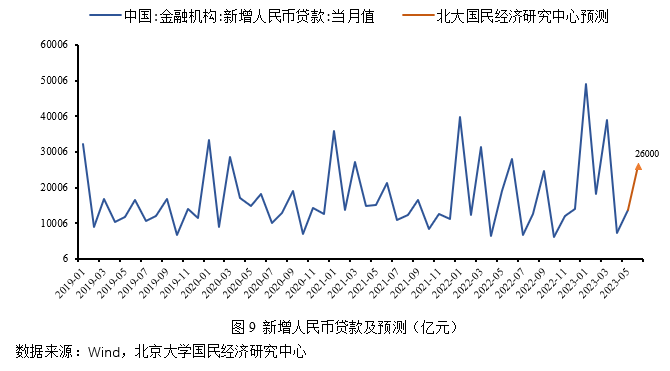

●穩(wěn)增長政策持續(xù)發(fā)力但內生動力不足,信貸規(guī)模同比少增

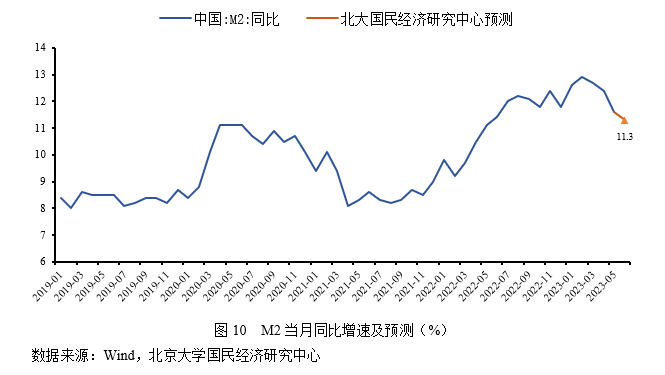

●穩(wěn)經(jīng)濟政策持續(xù)發(fā)力,但基數(shù)開始抬升,M2同比增速回落

●負面因素猶在,人民幣或將震蕩筑底

內容提要

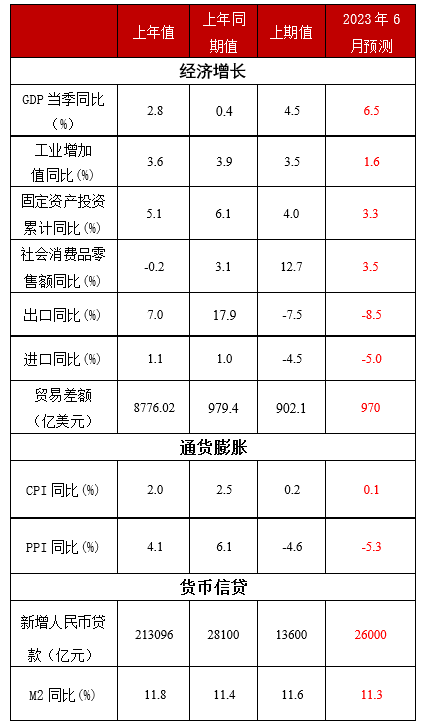

2023年第二季度以來,隨著宏觀穩(wěn)經(jīng)濟政策協(xié)同發(fā)力,社會經(jīng)濟恢復常態(tài)化運行。但中國面臨的內部和外部環(huán)境仍舊復雜多變,國內經(jīng)濟復蘇斜率有所放緩,國內有效需求不足,經(jīng)濟內生修復動能仍需加強,恢復和擴大需求是未來經(jīng)濟持續(xù)回升向好的關鍵所在。在宏觀政策的主力下,2023年第二季度社會經(jīng)濟恢復常態(tài)化運行,盡管經(jīng)濟復蘇動能有所放緩,但得益于去年同期的低基數(shù)效應,預計2023年第二季度GDP同比增長6.5%。

供給端

工業(yè)增加值:穩(wěn)增長政策繼續(xù)發(fā)力提供支撐,盡管工業(yè)企業(yè)盈利增速壓力較大,工業(yè)需求相對回落,工業(yè)經(jīng)濟整體處在弱復蘇階段,但工業(yè)整體開工率仍保持合理適度水平,高基數(shù)效應下,預計2023年6月份工業(yè)增加值同比增長1.6%。

需求端

消費:受疫情政策放開影響,消費環(huán)境發(fā)生了極大的改變,疊加政策推動以及端午假期對消費的刺激,消費潛力進一步釋放,但本月存在高基數(shù)效應,預計2023年6月份社會消費品零售總額同比增長3.5%。

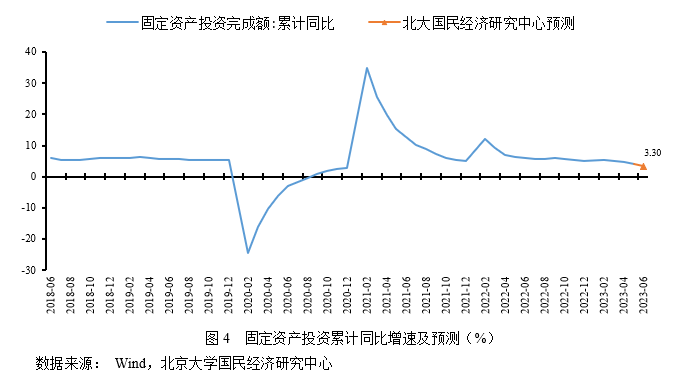

投資:盡管先行指標反映出工業(yè)、外貿存在弱復蘇跡象,但工業(yè)企業(yè)利潤下行壓力依然較大,外貿增速依然低位徘徊,有效需求不足,預計2023年1-6月份固定資產(chǎn)投資同比增長3.3%。

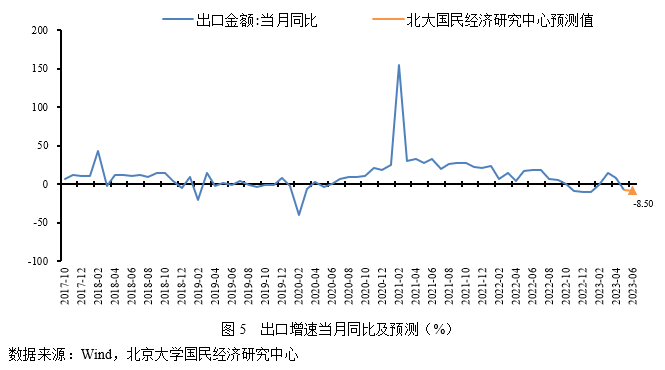

出口:6月眾多外貿新規(guī)落地,人民幣貶值或將對出口形成一定支撐,但出口需求未得到改善,疊加去年同期高基數(shù)效應的壓制,預計6月出口同比增速為為-8.5%。

進口:穩(wěn)經(jīng)濟政策持續(xù)發(fā)力,保障經(jīng)濟運行良好,部分貿易協(xié)議生效,或將對進口增速形成支撐,但生產(chǎn)復蘇繼續(xù)放緩,疊加大宗商品價格回落對進口增速形成壓制,預計6月份進口同比增速為-5.0%。

價格方面

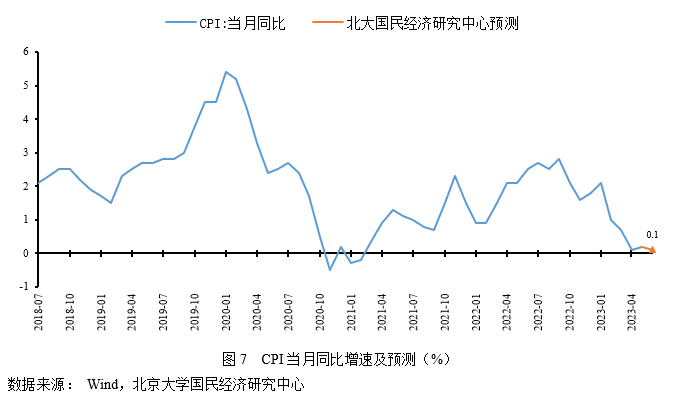

CPI:受食品價格季節(jié)性偏弱疊加服務需求溫和復蘇的影響,食品價格繼續(xù)下跌,非食品價格表現(xiàn)溫和,預計2023年6月CPI同比上漲0.1%。

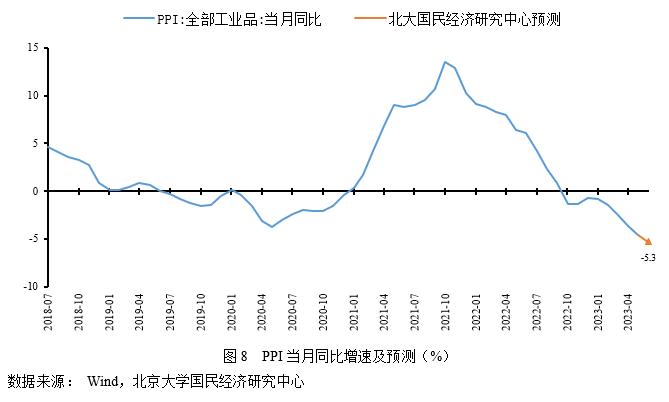

PPI:6月國際油價受聯(lián)儲加息預期回溫影響有所回落,同時國內工業(yè)需求邊際回落,帶動國內工業(yè)上游生產(chǎn)資料價格下行,生活資料價格受中下游工業(yè)需求端影響有所下跌,工業(yè)生產(chǎn)價格同比繼續(xù)回落,受高基數(shù)影響,預計2023年6月PPI同比下跌5.3%。

貨幣金融方面

人民幣貸款:在穩(wěn)經(jīng)濟、促恢復、擴內需等政策支撐下,市場預期好轉,內需穩(wěn)定恢復,加之降息等政策出臺,支撐本月信貸規(guī)模,但樓市回暖持續(xù)動力不足以及市場預期不穩(wěn)仍一定程度制約信貸擴張,預計2023年6月新增人民幣貸款26000億元,同比少增2100億元。

M2:伴隨央行推行穩(wěn)健的貨幣政策精準有力,國內穩(wěn)增長政策及降息政策的持續(xù)落地,共同支撐M2同比增速,但隨著去年基數(shù)開始抬升,以及地方政府專項債發(fā)行放緩,貨幣流動速度減緩,一定程度抑制M2同比增速高位增長,預計2023年6月末M2同比增長11.3%,較上期下降0.3個百分點。

人民幣匯率:國內外貨幣政策保持分化、中美利差持續(xù)倒掛、季節(jié)性購匯需求等負面因素壓低人民幣。但一攬子推動經(jīng)濟持續(xù)回升向好的政策即將出臺,穩(wěn)定和改善市場預期,央行釋放穩(wěn)定匯率信號,對人民幣形成支撐,預計7月人民幣匯率在7.05~7.35區(qū)間雙向波動。

正 文

GDP增速部分:經(jīng)濟延續(xù)復蘇態(tài)勢,內生修復動力仍需加強

預計2023年第二季度GDP同比增長6.5%,較去年同期上升6.1個百分點。

2023年第二季度以來,隨著宏觀穩(wěn)經(jīng)濟政策協(xié)同發(fā)力,社會經(jīng)濟恢復常態(tài)化運行。但中國面臨的內部和外部環(huán)境仍舊復雜多變,國內經(jīng)濟復蘇斜率有所放緩,國內有效需求不足,經(jīng)濟內生修復動能仍需加強,恢復和擴大需求是未來經(jīng)濟持續(xù)回升向好的關鍵所在。需求端顯示:2023年5月,社會消費品零售總額同比增長12.7%,較4月份下滑5.7個百分點,內生動力不足導致消費表現(xiàn)不佳;1-5月,固定資產(chǎn)投資同比增長4.0%,較1-4月下滑0.7個百分點,預期不穩(wěn)民間投資繼續(xù)下滑和三產(chǎn)增速下滑是拉低整體投資;5月進出口壓力較大,但貿易順差仍保持高位,為658.1億美元。供給端顯示:5月,規(guī)模以上工業(yè)增加值同比實際增長3.5%,盡管國內工業(yè)經(jīng)濟邊際轉好,但實際工業(yè)生產(chǎn)表現(xiàn)不及市場預期;4-6月中國制造業(yè)采購經(jīng)理指數(shù)PMI分別為49.20%、48.80%和49.00%,連續(xù)三月處于收縮區(qū)間,工業(yè)景氣有待加強。

綜合來看,在宏觀政策的主力下,2023年第二季度社會經(jīng)濟恢復常態(tài)化運行,盡管經(jīng)濟復蘇動能有所放緩,但得益于去年同期的低基數(shù)效應,預計2023年第二季度GDP同比增長6.5%。

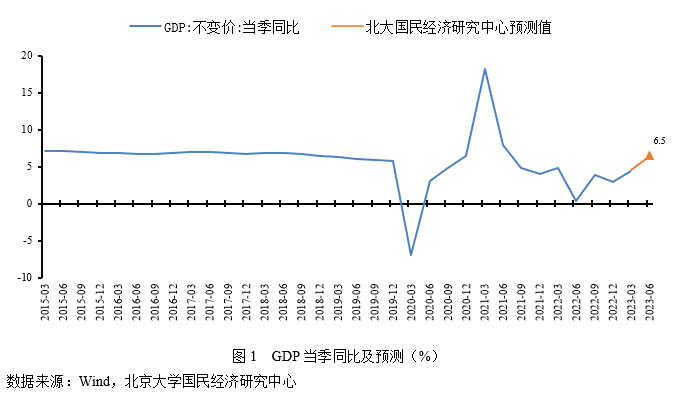

工業(yè)增加值部分:穩(wěn)增長政策需加力,工業(yè)經(jīng)濟仍需穩(wěn)固

預計2023年6月份工業(yè)增加值同比增長1.6%,較上期回落1.9個百分點,三年復合增速4.6%。6月從生產(chǎn)端來看,受國內工業(yè)經(jīng)濟需求企穩(wěn)影響,焦化企業(yè)開工率有所回升,保持73%左右,石油瀝青裝置開工率回升至34%左右,全鋼、半鋼輪胎開工率較穩(wěn)定,分別為59.8%和70.2%。

從政策端看:第一,貨幣政策方面,央行貨幣政策委員會二季度例會指出,貨幣政策要綜合施策、穩(wěn)定預期,堅決防范匯率大起大落風險,保持人民幣匯率在合理均衡水平上的基本穩(wěn)定,同時貨幣政策繼續(xù)在總量上適度,整體保持平穩(wěn),有利于拉升工業(yè)生產(chǎn)需求。第二,財政政策方面,現(xiàn)階段財政政策保持有序發(fā)力,國務院總理近期表示將出臺更多刺激政策穩(wěn)定經(jīng)濟,同時國常會通過關于促進消費的若干措施,并采取進一步措施穩(wěn)定樓市,需求側刺激政策逐步兌現(xiàn),對工業(yè)支撐作用偏積極。

從基本面看:第一,6月制造業(yè)PMI為49%,前值48.8%。在外需走弱背景下出口需求對工業(yè)生產(chǎn)有所拖累。第二,1-5月全國規(guī)模以上工業(yè)企業(yè)實現(xiàn)利潤總額同比下降18.8%,較上期收窄1.8個百分點。工業(yè)企業(yè)盈利增速壓力仍較大,國內產(chǎn)成品庫存去化仍在繼續(xù),需求未能完全修復情形下企業(yè)仍將以去庫為主要傾向,工業(yè)企業(yè)仍需穩(wěn)定預期。

綜合而言,穩(wěn)增長政策繼續(xù)發(fā)力提供支撐,盡管工業(yè)企業(yè)盈利增速壓力較大,工業(yè)需求相對回落,工業(yè)經(jīng)濟整體處在弱復蘇階段,但工業(yè)整體開工率仍保持合理適度水平,高基數(shù)效應下,預計6月份工業(yè)增加值同比增長1.6%,較上期回落1.9個百分點。

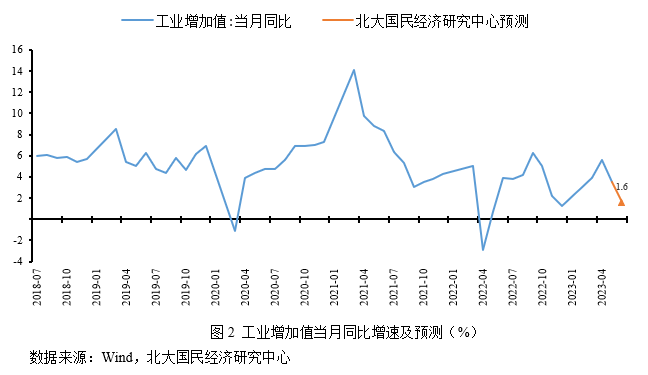

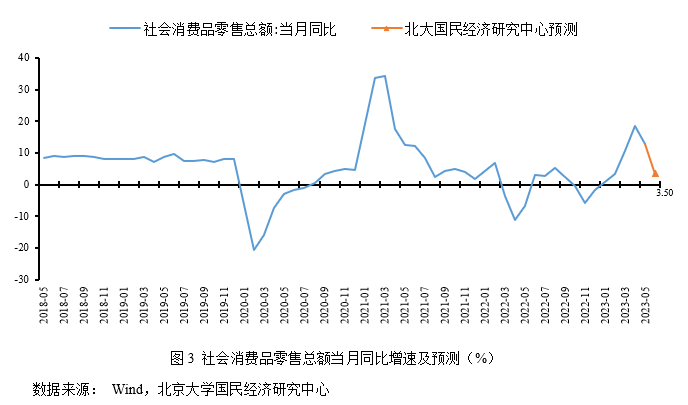

消費部分:基數(shù)效應影響,消費增速或有下滑

預計2023年6月份社會消費品零售總額同比增長3.5%,較4月份下降9.2個百分點。

從拉升因素來看:第一,“端午”小長假出游活動增加,帶動本月消費額增長。經(jīng)文化和旅游部數(shù)據(jù)中心綜合測算,今年端午節(jié)假期全國國內旅游出游1.06億人次,同比增長32.3%;據(jù)商務大數(shù)據(jù)監(jiān)測,節(jié)令民俗、升級類商品銷售明顯增長,重點監(jiān)測企業(yè)粽子銷售額同比增長64.3%,品味美食、觀影看展、避暑戲水、野餐露營等休閑消費持續(xù)升溫,同比增長18.5%。第二,政策推動。4月底召開的中共中央政治局會議指出,“恢復和擴大需求是當前經(jīng)濟持續(xù)回升向好的關鍵所在。”“要多渠道增加城鄉(xiāng)居民收入,改善消費環(huán)境,促進文化旅游等服務消費。”

從壓低因素來看:第一,基數(shù)效應抑制本月消費額增速上漲。2022年6月社會消費品零售總額同比增長3.1%,較2022年5月上漲9.8個百分點,與前月相比,對本月形成高基數(shù)效應。第二,居民消費價格增速持續(xù)低位徘徊,顯示居民有效需求不足,居民消費熱情不高。

綜合來看,受疫情政策放開影響,消費環(huán)境發(fā)生了極大的改變,疊加政策推動以及端午假期對消費的刺激,消費潛力進一步釋放,但本月存在高基數(shù)效應,預計6月份社會消費品零售總額同比增長3.5%,較5月份下降9.2個百分點。

投資部分:有效需求不足,投資增速或繼續(xù)下降

預計2023年1-6月份固定資產(chǎn)投資同比增長3.3%,較1-5月份下滑0.7個百分點。

從拉升因素看:第一,工業(yè)企業(yè)利潤降幅收窄,企業(yè)利潤狀況好轉,增加了工業(yè)企業(yè)擴大再生產(chǎn)的動力。1-5月規(guī)模以上工業(yè)企業(yè)利潤下降18.8%,較1-4月降幅收窄1.8個百分點。而且6月份制造業(yè)PMI49.0%,較5月份上漲0.2個百分點,其中,生產(chǎn)指數(shù)為50.3%,比5月上漲0.7個百分點,表明制造業(yè)生產(chǎn)活動有所加快。第二,中國進一步積極對外開放,外需止跌趨穩(wěn)也相對利好投資。中國人民銀行統(tǒng)計的企業(yè)家調查問卷顯示,二季度,國內經(jīng)營景氣指數(shù)和出口訂單指數(shù)分別為49.6、45.5,依然位于歷史低位,但分別較前值上漲0.4、6.0個百分點。第三,政策推動穩(wěn)定投資。4月底召開的中共中央政治局會議指出,“要鞏固和擴大新能源汽車發(fā)展優(yōu)勢,加快推進充電樁、儲能等設施建設和配套電網(wǎng)改造。要重視通用人工智能發(fā)展,營造創(chuàng)新生態(tài),重視防范風險。”“要發(fā)揮好政府投資和政策激勵的引導作用,有效帶動激發(fā)民間投資。”新基建的推進對穩(wěn)投資起到拉升作用。

從壓低因素看:雖然PMI、中國人民銀行統(tǒng)計的企業(yè)家調查問卷顯示,6月制造業(yè)企業(yè)整體狀況預期好于前值,但工業(yè)企業(yè)利潤、外貿數(shù)據(jù)依然位于歷史低位,整體有效需求依然相對不足,整體投資走勢不會出現(xiàn)逆轉。

綜合來看,盡管先行指標反映出工業(yè)、外貿存在弱復蘇跡象,但工業(yè)企業(yè)利潤下行壓力依然較大,外貿增速依然低位徘徊,有效需求不足,預計1-6月份固定資產(chǎn)投資同比增長3.3%,較1-5月份下滑0.7個百分點。

出口部分:出口需求疲軟,下行壓力猶在

預計6月份出口同比增速為-8.5%,較上月下降1個百分點。

從拉升因素看:第一,6月中國眾多貿易新規(guī)實施落地,根據(jù)國務院關稅稅則委員會日前發(fā)布的公告,自2023年6月2日起,對原產(chǎn)于菲律賓的部分進口貨物實施RCEP東盟成員國所適用的協(xié)定稅率,后續(xù)年度稅率自當年1月1日起實施。2021年5月,中國與烏干達兩國海關正式簽署了《中華人民共和國海關總署和烏干達共和國稅務署關于中國海關企業(yè)信用管理制度與烏干達稅務署AEO制度互認的安排》,自2023年6月1日起正式實施。第二,自4月以來人民幣匯率呈現(xiàn)出貶值趨勢,增加了出口企業(yè)未結匯訂單利潤,一定程度提高了國外客戶下單意愿。

從壓低因素看:第一,出口需求仍未得到明顯改善,從先行指標來看,6月PMI新出口訂單為46.4,連續(xù)三個月位于收縮區(qū)間,呈現(xiàn)出下降趨勢;美國6月Markit制造業(yè)PMI初值為46.3,較上月下降2.1個點,低于預期;歐元區(qū)6月制造業(yè)PMI為43.6,較上月下降1.2個點,連續(xù)12個月處于收縮區(qū)間,歐元區(qū)經(jīng)濟陷入衰退的風險增大;日本5月制造業(yè)PMI初值為49.8,低于榮枯線。第二,去年同期出口的基數(shù)處于高位,超過3000億美元,高基數(shù)效應對本期出口增速形成壓制。

總體而言,6月眾多外貿新規(guī)落地,人民幣貶值或將對出口形成一定支撐,但出口需求未得到改善,疊加去年同期高基數(shù)效應的壓制,預計6月出口同比增速為為-8.5%,較上月下降1個百分點。

進口部分:國內需求偏弱,進口增速維持低位

預計6月份進口同比增速為-5.0%,較上月下降0.5個百分點。

從拉升因素看:穩(wěn)經(jīng)濟政策持續(xù)發(fā)力,或將支撐進口需求恢復。6月16日,國務院總理李強主持召開國務院常務會議,研究推動經(jīng)濟持續(xù)回升向好的一批政策措施。6月16日,發(fā)改委召開6月新聞發(fā)布會,國家發(fā)展改革委將重點在六方面發(fā)力,抓緊制定出臺恢復和擴大消費政策。

從壓低因素看:第一,出口需求下行或將不利于進口需求復蘇。第二,國內生產(chǎn)復蘇邊際放緩,6月制造業(yè)PMI為49.0%,連續(xù)三個月位于收縮區(qū)間,經(jīng)濟復蘇基礎仍待加強。第三,進口替代效應,隨著國內產(chǎn)業(yè)鏈的完善和升級,對加工貿易中間品的進口減少。

總體而言,穩(wěn)經(jīng)濟政策持續(xù)發(fā)力,保障經(jīng)濟運行良好,部分貿易協(xié)議生效,或將對進口增速形成支撐,但生產(chǎn)復蘇繼續(xù)放緩,疊加大宗商品價格回落對進口增速形成壓制,預計6月份進口同比增速為-5.0%,較上月下降0.5個百分點。

CPI部分:食品價格繼續(xù)下跌,服務價格表現(xiàn)溫和

預計2023年6月CPI同比上漲0.1%,較上期下降0.1個百分點,環(huán)比下跌0.1%,食品項環(huán)比下跌0.4%,非食品項環(huán)比持平。其中翹尾因素貢獻約0.5個百分點,新漲價因素預計貢獻約-0.4個百分點。

CPI關注食品和非食品兩個方面,食品項主要由豬肉和鮮菜鮮果等驅動,非食品由工業(yè)消費品和服務價格驅動。截至6月30日,食品項方面,豬肉方面,豬肉市場供給仍較充裕,產(chǎn)能去化尚不充分,全國豬肉平均批發(fā)價格環(huán)比繼續(xù)下降1.7%。蔬果方面,受高溫天氣提升環(huán)節(jié)成本影響,28種重點監(jiān)測蔬菜價格環(huán)比上漲3.0%,7種重點監(jiān)測水果價格環(huán)比上漲0.5%,農產(chǎn)品批發(fā)價格200指數(shù)環(huán)比下跌1.0%,菜籃子產(chǎn)品批發(fā)價格200指數(shù)環(huán)比下跌1.2%;非食品項方面,工業(yè)消費品方面,受上游工業(yè)大宗震蕩下行影響,預計本月工業(yè)消費品價格環(huán)比下跌0.1%;服務價格方面,受節(jié)后各地出行需求溫和復蘇影響,預計本月服務業(yè)價格環(huán)比上漲0.1%。

綜合而言,受食品價格季節(jié)性偏弱疊加服務需求溫和復蘇的影響,食品價格繼續(xù)下跌,非食品價格表現(xiàn)溫和,預計6月CPI同比上漲0.1%,較上期下降0.1個百分點。

PPI部分:能源價格震蕩回落,工業(yè)價格繼續(xù)下跌

預計2023年6月PPI同比下跌5.3%,較上期下降0.7個百分點,環(huán)比下跌0.7個百分點,生產(chǎn)資料環(huán)比下跌0.9%,生活資料環(huán)比下跌0.1%。其中翹尾因素貢獻約-2.8個百分點,新漲價因素預計貢獻約-2.5個百分點。

總體而言,6月份主要工業(yè)品價格環(huán)比普跌。截至6月30日,石油天然氣方面,受美聯(lián)儲加息預期回溫國際原油下行影響,布油、美油月度期貨結算均價環(huán)比分別下跌1.0%、1.9%;煤炭方面,焦煤運行仍偏弱,1/3焦煤市場價環(huán)比下跌1.1%;化工方面,需求回落,化工整體偏弱,較上期繼續(xù)回落;非金屬方面,受開工需求回落影響,水泥價格指數(shù)有所回落,環(huán)比下跌7.3%;黑色金屬方面,鐵礦石期貨結算價環(huán)比上漲11.5%,螺紋鋼市場價環(huán)比上漲0.8%;有色金屬方面,電解銅市場價環(huán)比2.6%,鋁市場價環(huán)比1.2%、鉛市場價環(huán)比-0.4%、鋅市場價環(huán)比-3.8%;農業(yè)生產(chǎn)方面,尿素、硫酸鉀復合肥市場價分別環(huán)比-4.9%和-4.8%。

綜合而言,6月國際油價受聯(lián)儲加息預期回溫影響有所回落,同時國內工業(yè)需求邊際回落,帶動國內工業(yè)上游生產(chǎn)資料價格下行,生活資料價格受中下游工業(yè)需求端影響有所下跌,工業(yè)生產(chǎn)價格同比繼續(xù)回落,受高基數(shù)影響,預計6月PPI同比下跌5.3%,較上期下降0.7個百分點。

新增人民幣貸款:穩(wěn)增長政策持續(xù)發(fā)力但內生動力不足,信貸規(guī)模同比少增

預計2023年6月新增人民幣貸款26000億元,同比少增2100億元。

從拉升因素看:第一,穩(wěn)經(jīng)濟、促恢復、擴內需等政策支撐。6月13日,國家發(fā)改委、財政部、人民銀行等部門推出一攬子刺激政策,如年底前對月銷售額10萬元以下的小規(guī)模納稅人免征增值稅等。第二,央行下調相關利率。2023年6月15日人民銀行下調MLF利率10個基點;6月20日人民銀行分別下調1年期和5年期以上LPR10個基點,是自去年8月以來第一次調整,支撐信貸。第三,疫情不確定性減弱后市場預期改善。由于疫情影響基本消退,市場預期好轉帶動企業(yè)和個體經(jīng)商戶投資需求擴張,尤其是服務業(yè)領域供給投資得到提振。

從壓低因素看:第一,樓市回暖持續(xù)動力有待觀察。數(shù)據(jù)顯示,2023年6月,30大中城市商品房成交面積環(huán)比減少5.86%,同比減少32.58%,顯示商品房銷售在3月出現(xiàn)峰值,后續(xù)支撐信貸規(guī)模有待進一步觀察。第二,市場預期有待進一步穩(wěn)固。一方面居民戶預防性儲蓄心理仍在,如還貸潮、儲蓄潮等,另一方面民間投資持續(xù)偏弱,共同抑制信貸。

綜合而言,在穩(wěn)經(jīng)濟、促恢復、擴內需等政策支撐下,市場預期好轉,內需穩(wěn)定恢復,加之降息等政策出臺,支撐本月信貸規(guī)模,但樓市回暖持續(xù)動力不足以及市場預期不穩(wěn)仍一定程度制約信貸擴張,預計2023年6月新增人民幣貸款26000億元,同比少增2100億元。

M2:穩(wěn)經(jīng)濟政策持續(xù)發(fā)力,但基數(shù)開始抬升,M2同比增速回落

預計2023年6月末M2同比增長11.3%,較上期下降0.3個百分點。一是穩(wěn)增長政策持續(xù)出臺支撐信貸規(guī)模擴張。今年以來多項穩(wěn)經(jīng)濟、促恢復等政策措施持續(xù)落地生效,繼續(xù)用好政策性開發(fā)性金融工具,重點發(fā)力支持和帶動基礎設施建設,促進政府投資帶動民間投資。二是基數(shù)抬升抑制同比增速。2022年6月M2同比增速較上期提高0.3個百分點,基數(shù)抬升一定程度抑制本月同比增速。三是央行下調相關利率。2023年6月15日人民銀行下調MLF利率10個基點;6月20日人民銀行分別下調1年期和5年期以上LPR10個基點,是自去年8月以來第一次調整。四是政府專項債全面啟動。2023年1-5月,地方政府專項債已經(jīng)累計發(fā)放23406億元,較去年同期少發(fā)866億元,顯示專項債發(fā)行力度減弱。

綜合而言,伴隨央行推行穩(wěn)健的貨幣政策精準有力,國內穩(wěn)增長政策及降息政策的持續(xù)落地,共同支撐M2同比增速,但隨著去年基數(shù)開始抬升,以及地方政府專項債發(fā)行放緩,貨幣流動速度減緩,一定程度抑制M2同比增速高位增長,預計2023年6月末M2同比增長11.3%,較上期下降0.3個百分點。

人民幣匯率部分:負面因素猶在,人民幣或將震蕩筑底

預計2023年7月人民幣匯保持震蕩,震蕩區(qū)間為7.05~7.35。

從拉升因素看:第一,一攬子刺激經(jīng)濟政策即將出臺,旨在穩(wěn)定市場預期。6月16日召開的國常會,圍繞加大宏觀政策調控力度、著力擴大有效需求、做強做優(yōu)實體經(jīng)濟、防范化解重點領域風險等四個方面,研究提出推動經(jīng)濟持續(xù)回升向好的一批政策措施。第二,央行釋放穩(wěn)匯率信號。6月28日,中國人民銀行貨幣政策委員會2023年第二季度(總第101次)例會在北京召開,會議指出要深化匯率市場化改革,引導企業(yè)和金融機構堅持“風險中性”理念,綜合施策、穩(wěn)定預期,堅決防范匯率大起大落風險,保持人民幣匯率在合理均衡水平上的基本穩(wěn)定。

從壓低因素看:第一,貨幣政策仍保持外緊內松的態(tài)勢。6月8日,國有五大行集體下調存款利率,其中活期存款下調5個基點至0.20%,2年期、3年期、5年期定期存款分別下降10個基點、15個基點和15個基點至1.05%、2.45%和2.50%;6月13日和15日,央行相繼下調7天逆回購以及MLF操作利率各10個基點;6月20日貸款市場報價利率(LPR)為:1年期LPR為3.55%,5年期以上LPR為4.2%,均較上月下調10個基點,旨在穩(wěn)增長、降成本和提信心;6月FMOC會議美聯(lián)儲按兵不動暫停加息,但從更新的“點陣圖”來看預計可能還會有兩次加息,并且美聯(lián)儲主席鮑威爾近期講話偏鷹派,在7月和9月美聯(lián)儲加息概率回升。第二,中美利差保持倒掛,截止到6月30日,10年期美債收益率為3.81%,10年期國債收益率為2.69%,中美利差保持倒掛,人民幣承壓。第三,季節(jié)性因素對人民幣形成壓制。7-8月是海外上市企業(yè)分紅高峰期,季節(jié)性購匯未來仍將對人民幣匯率形成一定壓力。

綜合而言,國內外貨幣政策保持分化、中美利差持續(xù)倒掛、季節(jié)性購匯需求等負面因素壓低人民幣。但一攬子推動經(jīng)濟持續(xù)回升向好的政策即將出臺,穩(wěn)定和改善市場預期,央行釋放穩(wěn)定匯率信號,對人民幣形成支撐,預計7月人民幣匯率在7.05~7.35區(qū)間雙向波動。

北京大學國民經(jīng)濟研究中心簡介:

北京大學國民經(jīng)濟研究中心成立于2004年。掛靠在北京大學經(jīng)濟學院。依托北京大學,重點研究領域包括中國經(jīng)濟波動和經(jīng)濟增長、宏觀調控理論與實踐、經(jīng)濟學理論、中國經(jīng)濟改革實踐、轉軌經(jīng)濟理論和實踐前沿課題、政治經(jīng)濟學、西方經(jīng)濟學教學研究等。同時,本中心密切跟蹤宏觀經(jīng)濟與政策的重大變化,將短期波動和長期增長納入一個綜合性的理論研究框架,以獨特的觀察視角去解讀,把握宏觀趨勢、剖析數(shù)據(jù)變化、理解政策初衷、預判政策效果。

中心的研究取得了顯著的成果,對中國的宏觀經(jīng)濟政策產(chǎn)生了較大影響。其中最具有代表性的成果有:(1)推動了中國人口政策的調整。中心主任蘇劍教授從2006年開始就呼吁中國應該立即徹底放棄計劃生育政策,并轉而鼓勵生育。(2)關于宏觀調控體系的研究:中心提出了包括市場化改革、供給管理和需求管理政策的三維宏觀調控體系。(3)關于宏觀調控力度的研究:2017年7月,本中心指出中國的宏觀調控應該嚴防用力過猛,這一建議得到了國務院主要領導的批示,也與三個月后十九大報告中提出的“宏觀調控有度”的觀點完全一致。(4)關于中國經(jīng)濟目標增速的成果。2013年,劉偉、蘇劍經(jīng)過縝密分析和測算,認為中國每年只要有6.5%的經(jīng)濟增速就可以確保就業(yè)。此后不久,這一增速就成為中國政府經(jīng)濟增長速度的基準目標。最近幾年中國經(jīng)濟的實踐也證明了他們的這一測算結果的精確性。(5)供給側研究。劉偉和蘇劍教授是國內最早研究供給側的學者,他們在2007年就開始在《經(jīng)濟研究》等雜志上發(fā)表關于供給管理的學術論文。(6)新常態(tài)研究。劉偉和蘇劍合作的論文“新常態(tài)下的中國宏觀調控”(《經(jīng)濟科學》2014年第4期)是研究中國經(jīng)濟新常態(tài)的第一篇學術論文。蘇劍和林衛(wèi)斌還研究了發(fā)達國家的新常態(tài)。(7)劉偉和蘇劍主編的《尋求突破的中國經(jīng)濟》被譯成英文、韓文、俄文、日文、印地文5種文字出版。(8)北京地鐵補貼機制研究。2008年,本課題組受北京市財政局委托設計了北京市地鐵運營的補貼機制。該機制從2009年1月1日開始被使用,直到現(xiàn)在。

中心出版物有:(1)《原富》雜志。《原富》是一個月度電子刊物,由北京大學國民經(jīng)濟研究中心主辦,目的是以最及時、最專業(yè)、最全面的方式呈現(xiàn)本月國內外主要宏觀經(jīng)濟大事并對重點事件進行專業(yè)解讀。(2)《中國經(jīng)濟增長報告》(年度報告)。該報告主要分析中國經(jīng)濟運行中存在的中長期問題,從2003年開始已經(jīng)連續(xù)出版14期,是相關年度報告中連續(xù)出版年限最長的一本,被教育部列入其年度報告資助計劃。(3)系列宏觀經(jīng)濟運行分析和預測報告。本中心定期發(fā)布關于中國宏觀經(jīng)濟運行的系列分析和預測報告,尤其是本中心的預測報告在預測精度上在全國處于領先地位。

免責聲明

北京大學國民經(jīng)濟研究中心屬學術機構,本報告僅供學術交流使用,在任何情況下,本報告中的信息或所表述的觀點僅供參考,亦不對任何人因使用本報告中的任何內容所引致的任何損失負任何責任。

本報告版權僅為本研究中心所有,未經(jīng)書面許可,任何機構和個人不得以任何形式翻版、復制、發(fā)表或引用。

京公網(wǎng)安備 11010802028547號