管濤/文

日前,世界貿(mào)易組織(WTO)和國際貨幣基金組織(IMF)分別發(fā)布了2022年全年全球貨物貿(mào)易和全球外匯儲備幣種構(gòu)成數(shù)據(jù)(COFER)。從中,我們可以了解最新的中國出口市場份額與全球人民幣外匯儲備規(guī)模及份額變動。

全年中國出口份額下降

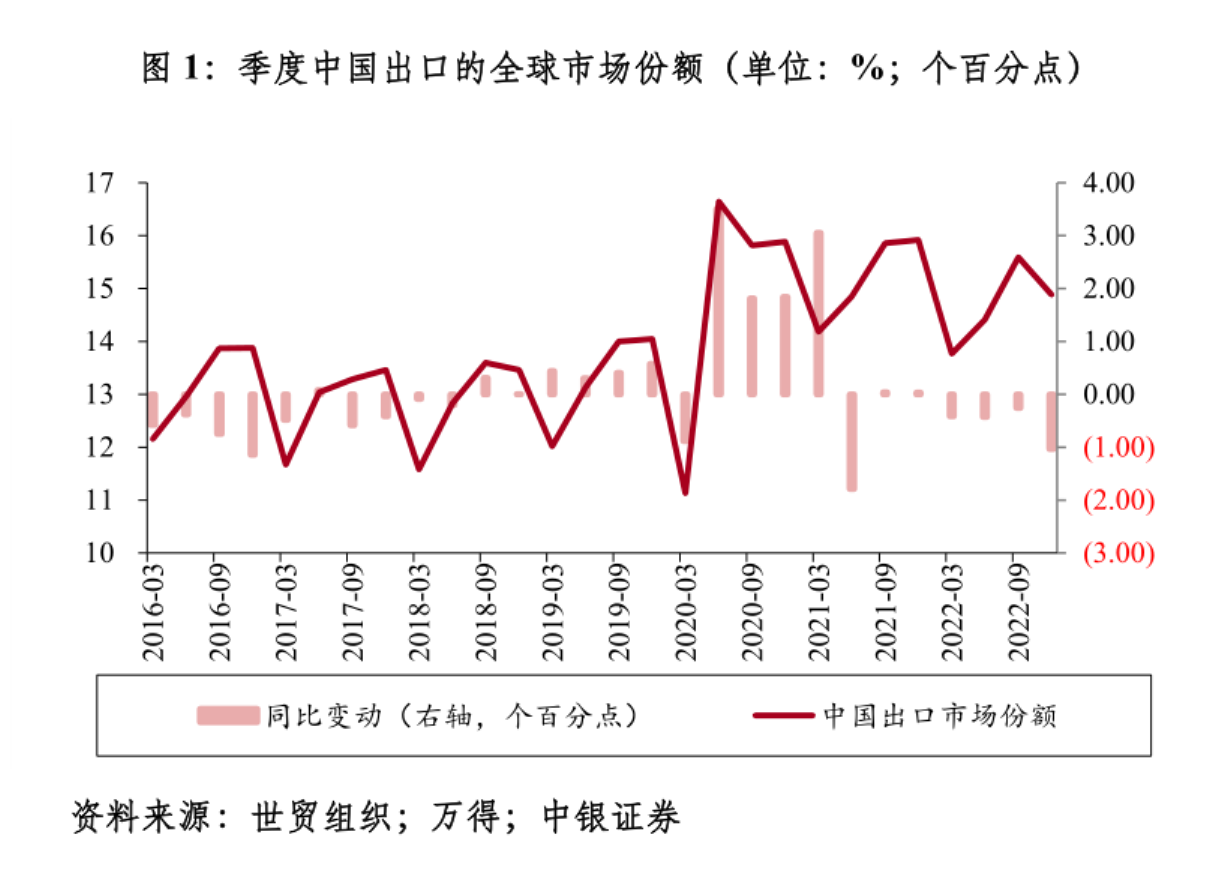

據(jù)WTO統(tǒng)計,2022年,中國商品出口的全球市場份額為14.43%,同比回落0.60個百分點,其中各季份額分別同比回落0.42、0.43、0.26和1.03個百分點,降幅呈“N”形走勢,與國內(nèi)兩輪疫情沖擊節(jié)奏接近(見圖1)。尤其是2019~2021年的四季度,中國出口份額均呈現(xiàn)環(huán)比上升趨勢,平均上升0.06個百分點,2022年同期環(huán)比回落0.71個百分點,說明當季疫情對中國工業(yè)生產(chǎn)和貿(mào)易交付影響較大。

2022年一至四季度,中國出口(以美元計值,下同)分別同比增長15.5%、12.4%、10.2%和-6.7%,增速逐季下行,與海外主要經(jīng)濟體實際GDP逐季下滑基本一致。2022年四季度,美國、歐元區(qū)、日本和英國實際GDP當季同比分別增長0.9%、1.5%、0.4%和0.4%,均創(chuàng)下年內(nèi)新低。因而市場對中國出口增速下滑已有心理準備,但是四季度出口增速較上季出現(xiàn)較大降幅依然讓大家捏了一把汗。

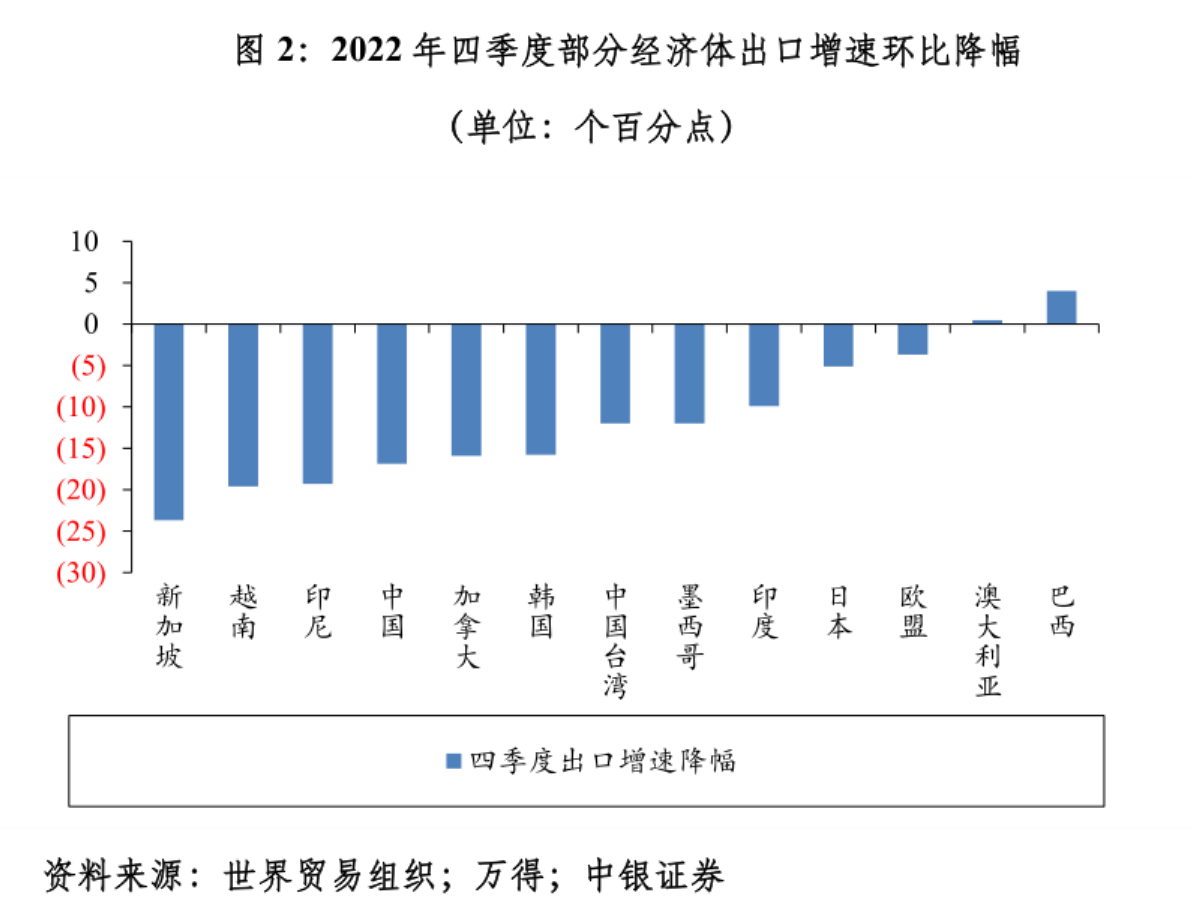

2022年底貿(mào)易形勢惡化并非中國特例,而且與中國貿(mào)易互補較強的經(jīng)濟體下滑更多,與中國存在一定競爭(替代)的經(jīng)濟體下滑較少,原材料出口國家受大宗價格走勢影響較大。四季度,韓國、中國臺灣、新加坡和越南同比增速環(huán)比分別回落15.8、12.0、23.7和19.6個百分點。其中,雖然越南有訂單轉(zhuǎn)移效應(yīng)支持,但是越南不具備完全的產(chǎn)業(yè)鏈。長期來看,越南可能與中國存在競爭關(guān)系,但是越南剛剛崛起,尚未“成氣候”,短期可能依然離不開中國的供應(yīng)鏈。

同期,日本和歐盟降幅則分別達到5.1和3.7個百分點;加拿大的不變價出口增速降幅為3.7個百分點,但由于布倫特國際油價同比增速大幅下降21.8個百分點,現(xiàn)價出口增速下降15.9個百分點;印尼也可能受到相似因素的影響,但2022年四季度保持出口增速8.1%;賣礦的澳大利亞出口增速基本上與三季度持平為14.8%(見圖2)。

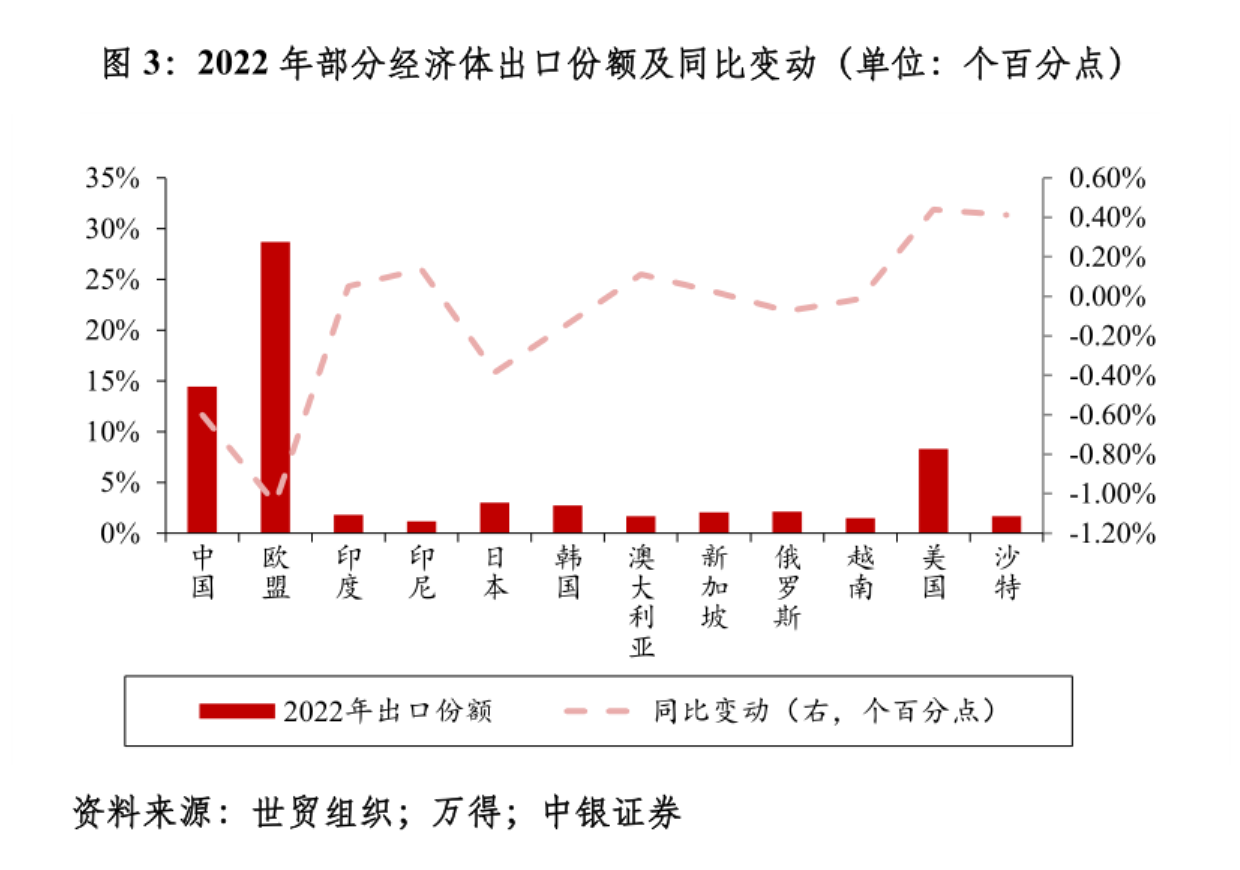

2022年出口份額此消彼長也與俄烏沖突有關(guān)。雖然暖冬讓歐盟在四季度緩了一口氣,但是全年受困于能源危機,歐盟出口份額依然下降了1.05個百分點,是主要經(jīng)濟體中下滑最多的。日本也是如此,盡管四季度出口份額降幅較三季度收窄0.31個百分點,全年依然下降了0.38個百分點。

2022年能源價格飆升讓資源出口國家明顯受益。同期,沙特、美國、加拿大、澳大利亞和印尼均有不同程度的出口份額上升。其中,美國出口份額上升0.44個百分點。美國商務(wù)部數(shù)據(jù)顯示,全年美國石油和石油產(chǎn)品出口金額達到創(chuàng)紀錄的3057億美元,在2021年50%的高增速基礎(chǔ)上再增56%,是俄烏沖突的最大受益者。沙特次之,出口份額上升0.41個百分點。在全球大宗商品熱銷使印尼主要出口商品煤炭、棕櫚油、鋼鐵價格攀高的帶動下,印尼2022年出口份額上升0.14個百分點,貢獻了東盟份額上升的85%,印尼也實現(xiàn)了經(jīng)濟增長5.31%,不僅回到疫情前約5%的常年增長率,也是自2013年以來最快的增速(見圖3)。

隨著防疫政策持續(xù)優(yōu)化且疫情快速達峰,中國供應(yīng)鏈和貿(mào)易交付逐漸恢復正常。2023年春節(jié)過后,2月份出口同比下降1.3%,降幅較1月收窄9.2個百分點。2、3月份,制造業(yè)PMI新出口訂單連續(xù)兩個月處于榮枯線以上,結(jié)束了2021年5月份以來持續(xù)處于收縮區(qū)間的狀況。從出口相對表現(xiàn)來看,憑著產(chǎn)業(yè)鏈優(yōu)勢,有助于中國保持出口份額的穩(wěn)定性。然而,隨著地緣政治因素對供應(yīng)鏈安全和跨國公司決策影響越來越大,中國需積極應(yīng)對全球產(chǎn)業(yè)鏈供應(yīng)鏈重塑帶來的挑戰(zhàn)。

2023年中國穩(wěn)外貿(mào)出口的另一個挑戰(zhàn)是外需的不確定性。WTO在4月初發(fā)布的最新《全球貿(mào)易展望和統(tǒng)計報告》中表示,2023年全球貿(mào)易增長仍將低于平均水平,預計受俄烏沖突、居高不下的通脹、緊縮的貨幣政策和金融市場不確定性的影響,繼2022年增長2.7%之后,2023年全球商品貿(mào)易量預計將增長1.7%。緊接著,另一家重要國際機構(gòu)IMF表示,由于利率上升,未來五年全球經(jīng)濟增長預計將達到約3%。這是自1990年以來中期增長預測最低的一次,也低于過去20年的平均增長率3.8%。這意味著IMF對未來全球的前景預測比2008年金融危機和2000年互聯(lián)網(wǎng)泡沫破裂時期還要暗淡。

全球人民幣外匯儲備規(guī)模及份額穩(wěn)中趨降

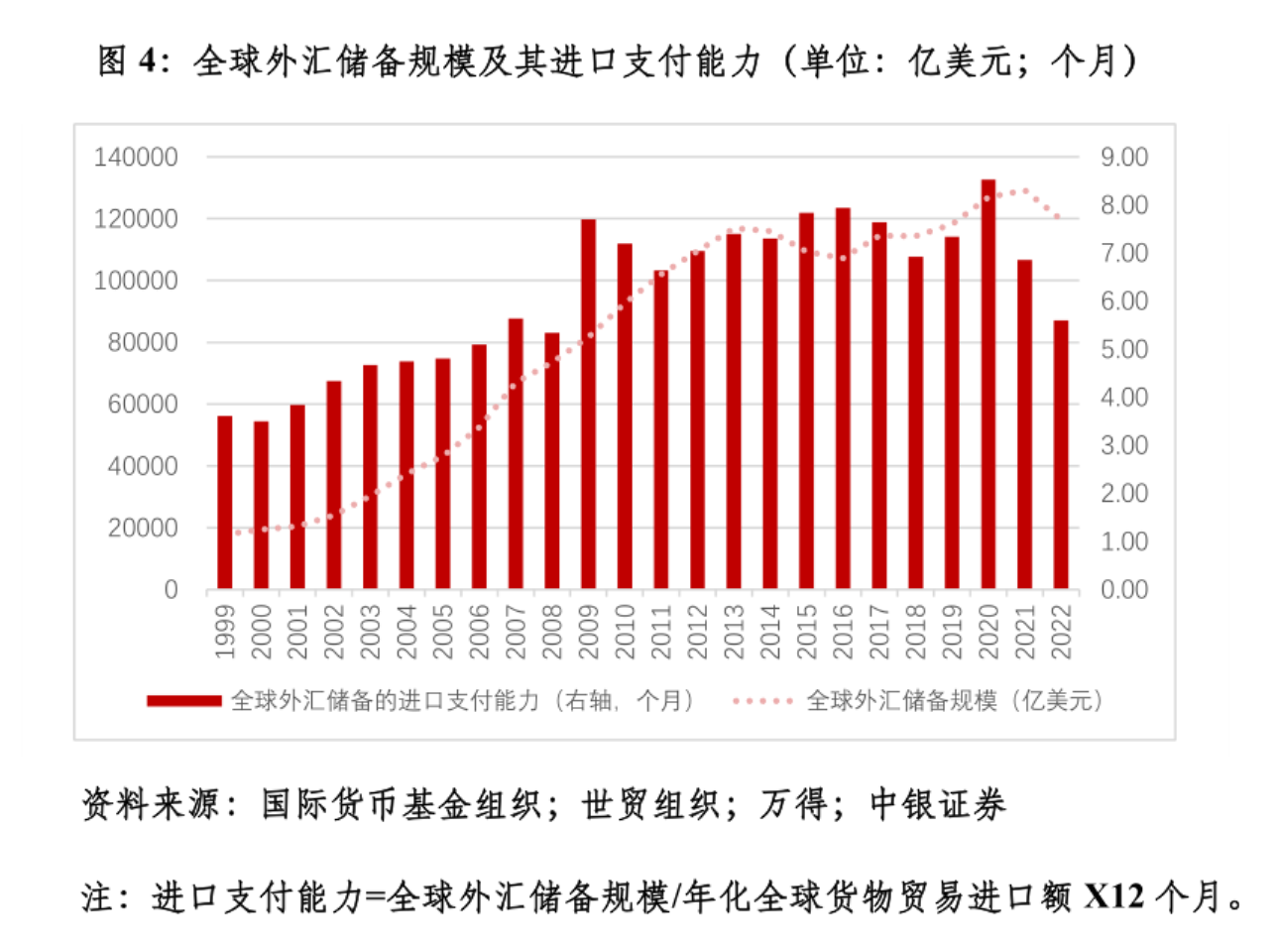

IMF公布的最新數(shù)據(jù)顯示,2022年底,全球外匯儲備規(guī)模11.96萬億美元,較上年底下降9565億美元。其中,全球已披露幣種構(gòu)成的外匯儲備規(guī)模11.09萬億美元,下降9606億美元;全球未披露幣種構(gòu)成的外匯儲備規(guī)模8739億美元,上升41億美元。同期,全球外匯儲備規(guī)模相當于5.6個月的全球商品進口額,較上年底減少1.25個月,為2008年底以來最低(見圖4),顯示本輪美聯(lián)儲激進緊縮引發(fā)的強美元周期加劇了全球外匯短缺、“美元荒”的矛盾。

2022年底,中國外匯儲備余額占到全球的26.1%,較上年提高了1個百分點,相當于13.83個月的年進口額,雖然較上年底減少了0.69個月,卻仍遠高于3~4個月的國際警戒標準,是維護國家經(jīng)濟金融安全的“壓艙石”。特別是2022年中國外匯儲備名減實增,全年外儲余額減少1225億美元,其中,外儲資產(chǎn)實際增加982億美元,全球股債匯“三殺”導致的負估值效應(yīng)為2207億美元。

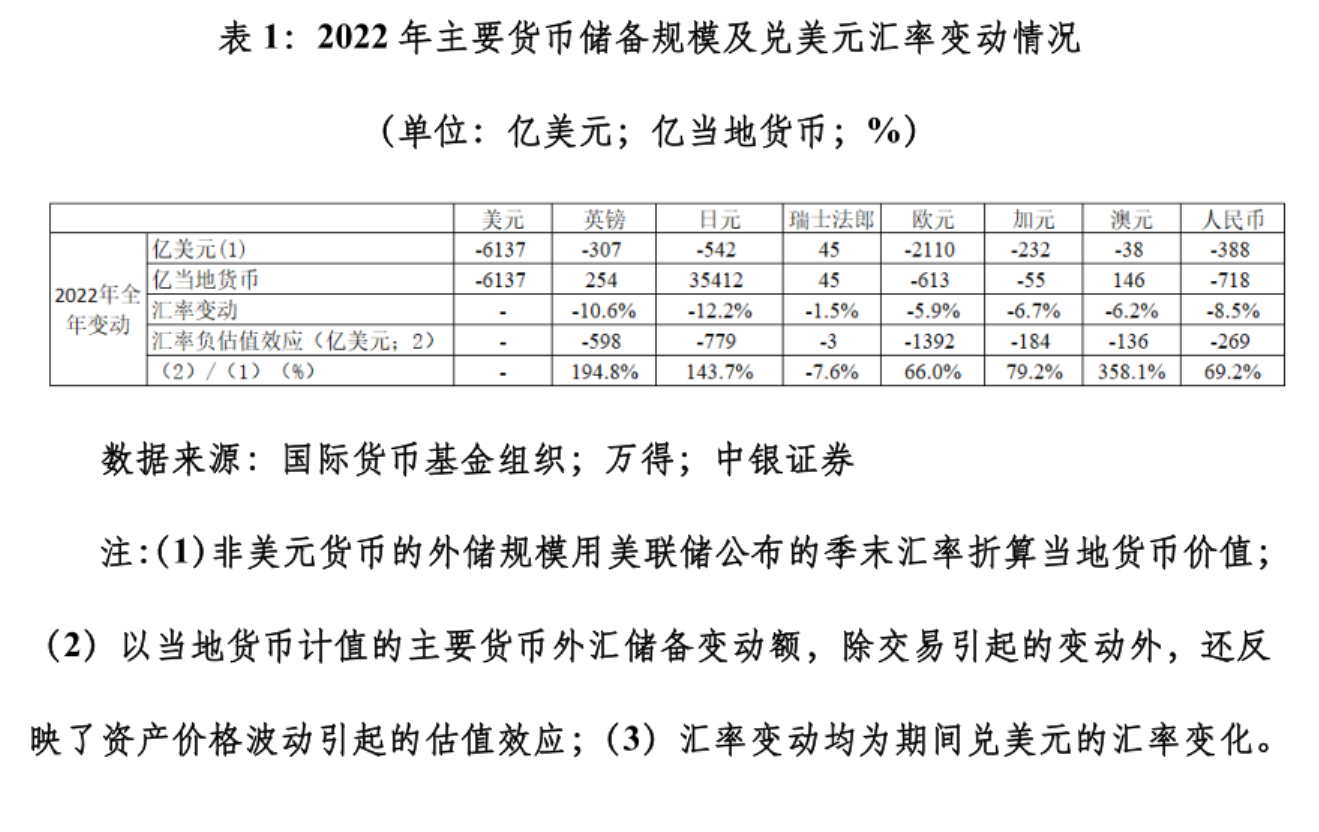

全年看,IMF披露的八種主要儲備貨幣中,除了瑞士法郎以外,其他七大主要國際貨幣的外匯儲備以美元計值均有不同程度的下降。對全球披露幣種構(gòu)成的外儲規(guī)模減少貢獻排名前四位的分別是:美元儲備減少6137億美元,貢獻了63.9%;歐元儲備減少2110億美元,貢獻了22.0%;日元儲備減少542億美元,貢獻了5.7%;人民幣儲備減少388億美元,貢獻了4.0%。不過,以當?shù)刎泿庞嬛担趦H有美元、歐元、加元和人民幣外匯儲備規(guī)模減少,英鎊、日元、瑞士法郎、澳元外匯儲備規(guī)模上升。絕大部分非美貨幣的外匯儲備規(guī)模以美元計值均出現(xiàn)下降(僅瑞士法郎儲備規(guī)模略有增加),主要反映了當?shù)刎泿艑γ涝獏R率貶值產(chǎn)生的負估值效應(yīng)(見表1)。

以日元為例,2022年,日元對美元貶值的匯率負估值效應(yīng)約為779億美元,是降幅的144%,2022年底日元外儲份額與上年底基本持平。英鎊、瑞士法郎和澳元也是如此,匯率負估值效應(yīng)分別是降幅的195%、-7.6%和358%,其外儲份額分別上升了0.14、0.06和0.12個百分點。歐元、加元和人民幣均遭遇了負估值效應(yīng)小于外儲絕對量變動,分別為降幅的66%、79%和69%,造成外儲份額較2021年分別下降0.12、0.003和0.11個百分點(見表1)。剔除匯率估值后的外儲規(guī)模變動既可能來自本地金融資產(chǎn)價格變動引發(fā)的估值變化,也可能是真正被減持用來對沖“美元荒”。

2022年股債“雙殺”、資產(chǎn)價格下跌引發(fā)的負估值效應(yīng)對美元儲備的影響更大。美國財政部的國際資本流動(TIC)統(tǒng)計顯示,年末美國的官方外資持有美國長期證券5.71萬億美元(同期全球美元儲備6.47萬億美元),主要以國債3.44萬億美元和機構(gòu)債0.69萬億美元為主。TIC流量數(shù)據(jù)顯示,當年海外官方外國投資者(包括外國央行、外國使領(lǐng)館、外國主權(quán)財富基金等)凈賣出中長期美債1733億美元和短期美國國庫券89億美元,但凈買入1621億美元機構(gòu)債券,說明實際凈賣出美元儲備規(guī)模相對有限。另據(jù)估算,2022年官方外資持有美債余額減少4396億美元,其中因美債收益率上行、美債價格下跌產(chǎn)生的負估值效應(yīng)2574億美元,貢獻了其降幅的59%。這表明眼見未必為實,官方外資并未像市場上渲染的那樣,大規(guī)模拋售美元資產(chǎn)。畢竟,2022年美國商品貿(mào)易赤字達到創(chuàng)紀錄的1.2萬億美元,海外投資者拿著天量美元,不買一些美元生息資產(chǎn)保值就可能會遭遇更大損失。但是,從份額變動來看,外匯儲備多元化趨勢在進一步加速。在披露幣種構(gòu)成的外儲中,八種主要儲備貨幣以外的其他貨幣儲備份額合計上升了0.36個百分點至3.45%。

2022年,人民幣外匯儲備規(guī)模及其儲備市場份額減少,一方面反映了人民幣匯率貶值的影響,另一方面也反映了同期外資減持境內(nèi)人民幣金融資產(chǎn)的影響。全球人民幣外儲主要分布在中國境內(nèi)人民幣記賬式國債和政策性銀行債上。據(jù)中央結(jié)算公司統(tǒng)計,2022年,境外機構(gòu)持有這兩類境內(nèi)人民幣金融資產(chǎn)合計下降5089億元人民幣。全球人民幣外儲規(guī)模相當于境外機構(gòu)持有這兩類金融資產(chǎn)之比,由2021年末的60.8%反彈至2022年末的68.6%,回升了7.8個百分點。這表明在本輪外資減持潮中,境外外儲管理當局相對理性,是人民幣債券資產(chǎn)的堅定持有者。

另外,從疫情三年的情況看,人民幣外儲依然是最大受益方,其份額累計上升0.75個百分點,美元、日元、歐元分別下降2.39、0.36和0.11個百分點,加元、英鎊、澳元、瑞士法郎分別上升0.52、0.31、0.26和0.08個百分點,其他幣種份額合計上升了0.94個百分點。

(作者系中銀證券全球首席經(jīng)濟學家)

京公網(wǎng)安備 11010802028547號