張景盛 景賽/文

《關(guān)于規(guī)范金融機構(gòu)資產(chǎn)管理業(yè)務(wù)的指導(dǎo)意見》(以下簡稱“《資管新規(guī)》”)第二十二條對資管產(chǎn)品嵌套投資進行了一定限制,一方面說明嵌套資管產(chǎn)品在監(jiān)管方面、投資人利益保護方面均存在一定的不利因素,另一方面基于《資管新規(guī)》適用范圍的有限性及時效性,該限制的適用范圍并不全面,實踐中新型嵌套資管產(chǎn)品引發(fā)的糾紛及《資管新規(guī)》施行前的遺留問題仍不在少數(shù)。鑒于嵌套資管產(chǎn)品投資路徑的復(fù)雜性、涉及主體的多樣性,如何選擇維權(quán)路徑才能更有效的維護投資人利益仍是需要探討的話題。

一、向直接投資資管產(chǎn)品的賣方機構(gòu)主張責(zé)任

向直接投資的資管產(chǎn)品管理人主張違約或侵權(quán)責(zé)任往往是投資人普遍選擇的維權(quán)途徑,一是雙方簽訂有資管合同,權(quán)利義務(wù)明確;二是對于賣方機構(gòu)的法定義務(wù)規(guī)定較為完善,請求權(quán)基礎(chǔ)較易確定;三是因為賣方機構(gòu)信息披露義務(wù)的履行,投資者作為直接投資人對于資管產(chǎn)品的運行情況、管理人的違約或侵權(quán)行為更加了解,證據(jù)收集方面更有優(yōu)勢。

但對于嵌套資管產(chǎn)品,投資人直接維權(quán)可能存在如下障礙:

首先,上層管理人的資管義務(wù)較輕,往往僅需將投資人的資金投資至下一層資管產(chǎn)品即可,則在投資人的資金已經(jīng)進入下一層資管產(chǎn)品的情況下,是否可以要求上層管理人對于資金在下層產(chǎn)品中的損失承擔(dān)責(zé)任仍存在一定爭議;

其次,由于在投資人發(fā)生損失時投資人資金可能已經(jīng)不在上層管理人的控制之下,在此情況下直接投資的資管產(chǎn)品就可能存在清算障礙,投資者也可能面臨損失無法確定的問題。對于上述問題,我們通過對上海金融法院(2021)滬74民終1743號判決進行學(xué)習(xí),做如下分析。

(一)上層管理人勤勉盡責(zé)義務(wù)的要求

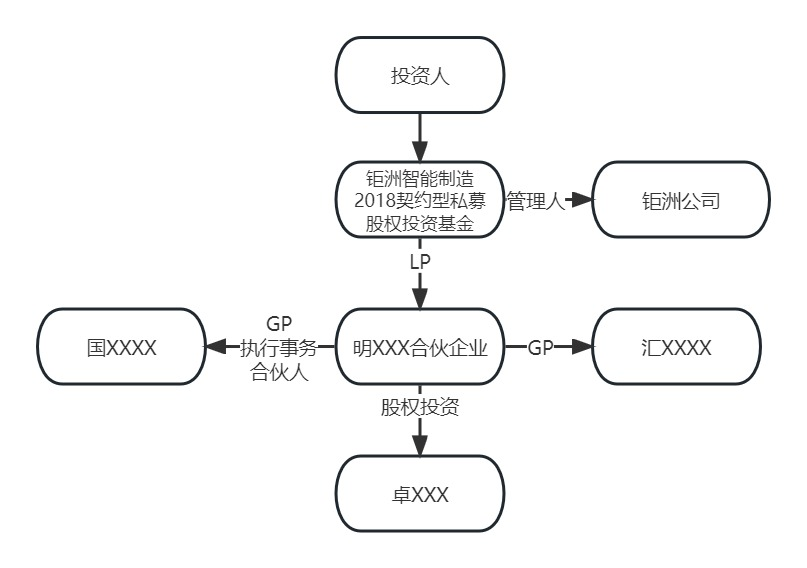

在(2021)滬74民終1743號案件中,陳水鑫(基金投資者)與鉅洲公司(基金管理人)簽訂了《基金合同》,投資鉅洲智能制造2018契約型私募股權(quán)投資基金,合同約定的投資策略為“本基金募集資金主要投資于由國XXXX(執(zhí)行事務(wù)合伙人)、匯XXXX作為普通合伙人發(fā)起設(shè)立的明XXX合伙企業(yè)。根據(jù)合伙協(xié)議的約定,合伙企業(yè)目的主要對標的企業(yè)卓XXX進行股權(quán)投資。”具體投資架構(gòu)如下:

基金運行過程中,鉅洲公司成為明XXX合伙企業(yè)特殊合伙人,但明XXX合伙企業(yè)并未實際受讓卓XXX股權(quán),投資款被挪用而脫離掌控。

法院認為在投資、管理階段,鉅洲公司未盡到基金管理人的謹慎勤勉管理義務(wù)。主要表現(xiàn)在:1、鉅洲公司作為合伙企業(yè)非執(zhí)行事務(wù)合伙人、基金管理人享有法律賦予的查閱權(quán)、監(jiān)督權(quán),然其卻在未審核國XXXX提供的歷年報告材料來源以及明XXX的財務(wù)報告、資金流水之真實、準確、合法的情況下,在其管理報告中直接引用并作為向投資者介紹基金運行情況的依據(jù),有違基金管理人勤勉、盡責(zé)的管理職責(zé);2、就基金資金的流向,鉅洲公司未主動通過向銀行、XX實業(yè)查詢等渠道予以核實審查,僅被動接受國XXXX單方面提供的材料進行形式審查......即使從形式審查的角度看,鉅洲公司也未盡到審慎注意義務(wù),未對金額不一致的情況提出異議并調(diào)查原因,有違勤勉盡責(zé)管理基金財產(chǎn)的義務(wù)......。據(jù)此認定案涉基金財產(chǎn)被案外人侵占轉(zhuǎn)移與鉅洲公司有相當因果關(guān)系,最終判決鉅洲公司對投資者陳水鑫遭受的全部損失(本金及利息)承擔(dān)賠償責(zé)任。

(二)損失的確定

(2021)滬74民終1743號案件中,法院認為,根據(jù)鉅洲公司發(fā)布的《臨時信息披露公告》及庭審查明事實,案涉基金資產(chǎn)已被案外人惡意挪用,涉嫌刑事犯罪,且主要犯罪嫌疑人尚未到案。其次,《私募基金合同》約定,案涉基金的權(quán)益基礎(chǔ)為明XXX對卓XXX的股權(quán)收益。現(xiàn)明XXX并未依照基金投資目的取得卓XXX股權(quán),合同約定的案涉基金權(quán)益無實現(xiàn)可能。同時,現(xiàn)實客觀情況是,募集的基金資產(chǎn)已經(jīng)脫離管理人控制,清算小組也未接管基金財產(chǎn)。

因此,考慮到基金清算處于停滯狀態(tài),無法預(yù)計繼續(xù)清算的可能期限,且無證據(jù)證明清算小組實控任何可清算的基金財產(chǎn),如果堅持等待清算完成再行確認當事人損失,不具有現(xiàn)實可行性。故法院據(jù)此認定當事人損失已經(jīng)固定,以投資款、資金占用利息作為損失基數(shù)進行賠償。

(三)律師觀點

上述案件為嵌套資管產(chǎn)品中底層產(chǎn)品出現(xiàn)問題導(dǎo)致投資人損失時追究上層管理人的責(zé)任提供了更為充分的理由,上層管理人僅僅完成約定投資策略的投資行為不能認定為履行了相應(yīng)的管理義務(wù),即使其并非底層資管產(chǎn)品的管理人,但無論是作為底層資管產(chǎn)品的委托人還是私募基金中的普通合伙人,均有監(jiān)督底層資管產(chǎn)品管理人管理行為、查閱相應(yīng)資料的權(quán)利,這些權(quán)利決定了上層資管產(chǎn)品管理人有控制底層產(chǎn)品風(fēng)險的能力,則一定程度上應(yīng)對底層產(chǎn)品導(dǎo)致的投資人損失承擔(dān)責(zé)任;而對于損失的產(chǎn)生不應(yīng)僅依據(jù)上層產(chǎn)品的清算情況確定,而應(yīng)綜合考慮資管產(chǎn)品的現(xiàn)實狀態(tài)及投資權(quán)益實現(xiàn)的可能性等因素。

二、向底層管理人主張侵權(quán)責(zé)任

基于合同相對性的原則,嵌套資管產(chǎn)品中投資人的維權(quán)路徑通常如上所述,即向本層管理人主張違約責(zé)任,或者請求該層管理人向下層管理人主張責(zé)任,但上海金融法院發(fā)布的2022年度典型案例(2022)滬74民終43號案件對雙重嵌套資管合同中投資者以侵權(quán)為由在一定條件下直接向次級投資項目的受托管理人主張權(quán)利提供了路徑。

(一)直接向底層管理人主張侵權(quán)的條件

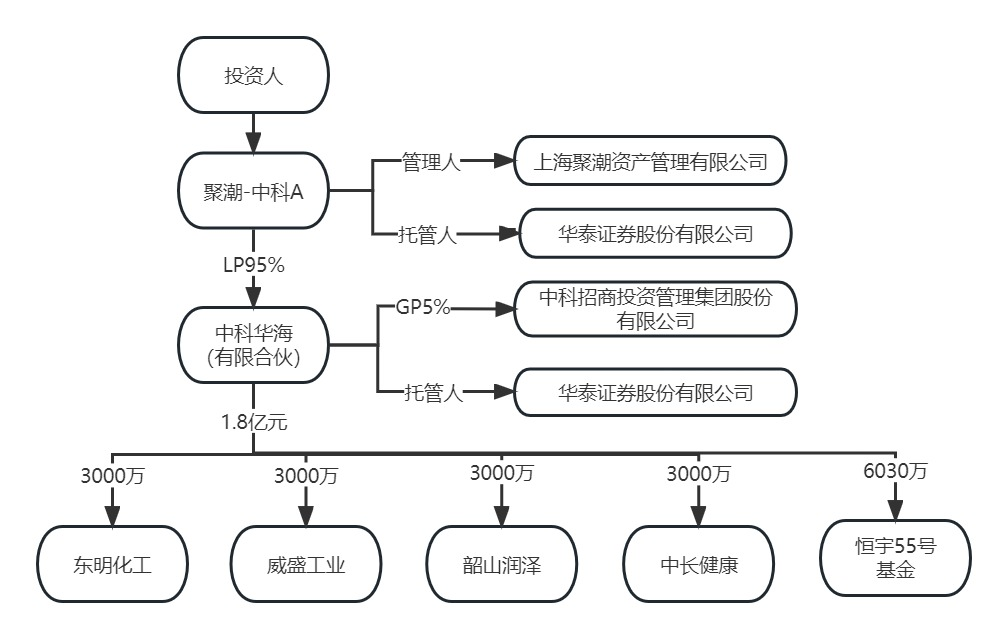

(2022)滬74民終43號案件中,資管產(chǎn)品包括兩層架構(gòu),一是戴某某與華泰證券、聚潮公司簽訂《資管合同》對A資管計劃的投資,二是聚潮公司代表A資管計劃與中科公司簽訂《合伙協(xié)議》,作為有限合伙人對中科華海的投資。具體架構(gòu)圖如下:

該案中,法院認為,作為底層資管產(chǎn)品管理人的中科公司亦應(yīng)對投資人損失承擔(dān)侵權(quán)責(zé)任,原因在于,聚潮公司與中科公司約定,相互間不起訴也不為投資者提供法律援助,且A資管計劃已于一審判決前完成清算,即聚潮公司或投資者代表A資管計劃提起訴訟的基礎(chǔ)已不復(fù)存在,投資者難以通過常規(guī)的途徑尋求救濟。戴某某在A資管計劃中的受益權(quán)屬于《侵權(quán)責(zé)任法》所保護的合法財產(chǎn)權(quán)益,比照第三人侵害債權(quán)的相關(guān)規(guī)則,中科公司作為《資管合同》之外的第三人,知道或者應(yīng)當知道債權(quán)債務(wù)關(guān)系存在,如違反了勤勉盡責(zé)等《中華人民共和國信托法》規(guī)定的以保護該權(quán)益為目的的法定義務(wù),造成投資者合法權(quán)益受到損害的,行為人應(yīng)承擔(dān)相應(yīng)的侵權(quán)責(zé)任。

簡而言之,法院認為,本案中突破合同相對性的條件在于,一是底層管理人知道上層資管關(guān)系存在,二是存在違反以保護該投資人權(quán)益為目的的法律、法規(guī)及其他規(guī)范性法律文件,或違背公序良俗的侵害行為,造成投資人合法權(quán)益受到損害;三是投資人通過其他途徑無法尋求合理救濟。

(二)律師觀點

上述典型案例在為投資者維權(quán)提供路徑的同時也為該路徑設(shè)定了嚴格的適用條件,法院仍然希望只有在具體案件特殊案情背景下才能謹慎突破合同的相對性原則。但現(xiàn)實生活中商業(yè)交易的廣泛程度與復(fù)雜性日益增加,嵌套資管產(chǎn)品中能像上述(2022)滬74民終43號案件完成上層資管產(chǎn)品清算的情況其實不多,而“通過其他途徑無法尋求合理救濟”這一條件也過于嚴苛且司法實踐中難以客觀判斷,例如投資人可以向上層管理人主張違約責(zé)任,但上層管理人已經(jīng)沒有履行能力,在此情況下雖然投資人有獲得救濟的途徑,但實際上在執(zhí)行過程中沒有辦法真正獲得救濟,若此時在審判階段便剝奪了投資者其他請求權(quán)基礎(chǔ)的選擇權(quán),不利于投資者合法財產(chǎn)權(quán)益的保護,也會使得嵌套資管產(chǎn)品成為管理人逃避責(zé)任、轉(zhuǎn)移財產(chǎn)的工具。

筆者認為,在多層嵌套的資管產(chǎn)品中,不應(yīng)排除投資人要求各層資管產(chǎn)品管理人承擔(dān)共同侵權(quán)責(zé)任的維權(quán)路徑,即使投資人可以直接追究合同相對方的違約責(zé)任,存在責(zé)任競合的情況下,投資人有權(quán)選擇違約路徑還是侵權(quán)路徑。雖然各層資管產(chǎn)品管理之間角色不同,但其共同的任務(wù)是完成投資人的投資目的,此種情況下,所有管理人的行為可以評價為一個侵權(quán)行為,每個管理人的行為一起構(gòu)成同一案件事實,在共同侵權(quán)路徑下,更便于查清各管理人間的意思聯(lián)絡(luò)及侵權(quán)事實并以此認定各管理人的責(zé)任,更有利于維護投資者權(quán)益。

三、嵌套資管產(chǎn)品糾紛中投資人維權(quán)管轄問題

(一)合同當事人間的維權(quán)管轄

對于投資人要求直接投資的資管產(chǎn)品管理人或托管人承擔(dān)違約責(zé)任的維權(quán)方式,毫無疑問應(yīng)當受當事人簽訂合同約定的管轄條款約束;若投資人要求合同對方當事人承擔(dān)侵權(quán)責(zé)任,在管轄條款明確約定與合同有關(guān)的爭議均受管轄條款約束或存在類似表述的情況下,法院及仲裁也一般均會尊重當事人的約定,認為約定管轄條款對雙方當事人有約束力,例如(2022)京74民終66號案件。

(二)非合同當事人共同侵權(quán)情況下的維權(quán)管轄

首先,法院一般不會支持投資人在合同約定的管轄機關(guān)外向共同侵權(quán)當事人維權(quán)。法院大多表示,投資人主張的侵權(quán)是因合同而產(chǎn)生,與一般侵權(quán)行為不同,投資人不能一邊依據(jù)資管合同的規(guī)定認為非合同當事人存在侵權(quán)行為侵犯其在合同項下的權(quán)利,一邊反對非合同當事人受資管合同約定的管轄條款的約束,例如(2021)京02民終6146號案件、(2021)京民終352號案件等。

其次,仲裁機構(gòu)對于仲裁協(xié)議是否可以擴張至約束未簽署仲裁協(xié)議的其他共同侵權(quán)人這一問題上仍存在一定爭議。部分仲裁機構(gòu)認為,基于仲裁的相對性原理,仲裁協(xié)議僅在合同當事人之間具有約束力,對其他侵權(quán)人則不應(yīng)申請仲裁,只有通過法院訴訟,即可能出現(xiàn)同一侵權(quán)糾紛由法院和仲裁機構(gòu)分開進行審理的可能性,這種情況就可能會導(dǎo)致兩機構(gòu)在案件事實認定、責(zé)任分擔(dān)及裁判結(jié)果等方面的偏差,從而影響投資人的權(quán)益。故管轄問題也應(yīng)成為投資人選擇維權(quán)方式的考慮因素,如若約定仲裁機構(gòu)無法接受對非合同當事人共同侵權(quán)的仲裁申請,出于程序利益及實體利益的考慮,投資人均應(yīng)重新考慮維權(quán)方式。

作者簡介:

張景盛,北京德和衡(上海)律師事務(wù)所高級合伙人。擅長領(lǐng)域:公司、國資國企、金融和銀行、私募基金、票據(jù)。擁有二十年以上法律工作經(jīng)驗,先后為多家大型國企及政府機構(gòu)提供法律服務(wù)。長期深耕于私募基金領(lǐng)域,在私募基金管理人登記及產(chǎn)品備案、私募基金合規(guī)監(jiān)管、投資并購、私募基金爭議解決領(lǐng)域取得了豐碩的業(yè)績。在票據(jù)業(yè)務(wù)領(lǐng)域,在票據(jù)公示催告、票據(jù)權(quán)利訴訟及通過協(xié)商等非訴訟方式實現(xiàn)票據(jù)權(quán)利均有成功的案例,尤其擅長辦理涉及保兌倉、廠商銀等業(yè)務(wù)中出現(xiàn)的多份票據(jù)、多方當事人的復(fù)雜票據(jù)關(guān)系疑難案件處理,在此類案件的辦理方面有豐富的經(jīng)驗。

景賽,北京德和衡(青島)律師事務(wù)所執(zhí)業(yè)律師,擅長領(lǐng)域:公司業(yè)務(wù)、爭議解決、私募基金。自從業(yè)以來,景賽律師先后參與提供多家國企、央企及大型企業(yè)集團常年法律服務(wù),且擅長民商事案件的訴訟及復(fù)雜案件的系統(tǒng)性處理等,在房地產(chǎn)銷售及租賃、建設(shè)工程、公司法律事務(wù)等民商事領(lǐng)域的重大、復(fù)雜糾紛處理中有較為豐富的經(jīng)驗及專業(yè)知識。

京公網(wǎng)安備 11010802028547號