終于,央行出手了!

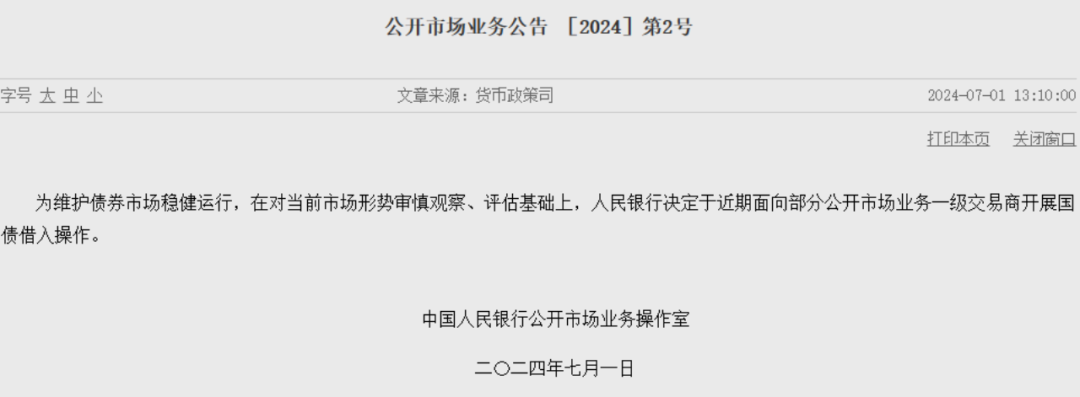

7月1日,中國人民銀行官網(wǎng)發(fā)布消息稱,為維護(hù)債券市場穩(wěn)健運行,在對當(dāng)前市場形勢審慎觀察、評估基礎(chǔ)上,人民銀行(下稱“央行”)決定于近期面向部分公開市場業(yè)務(wù)一級交易商開展國債借入操作。

消息發(fā)出后,國債期貨全線跳水轉(zhuǎn)跌,其中,30年期主力合約跌0.6%,10年期主力合約跌0.15%;銀行間主要利率債收益率升幅擴大。在此之前,10年期國債收益率已降至2022年4月底以來的歷史低點。

央行曾指出,高度關(guān)注當(dāng)前債券市場變化及潛在風(fēng)險,必要時會進(jìn)行賣出低風(fēng)險債券包括國債操作。對于此次央行將向一級交易商開展國債借入操作,市場人士猜測是央行通過借入操作增大持有的國債規(guī)模,為后續(xù)在公開市場開展國債賣出做準(zhǔn)備。

中信證券首席經(jīng)濟學(xué)家明明表示,在10年期國債收益率降至歷史低點之際,賣出國債有利于穩(wěn)定長債利率,防范利率風(fēng)險。

央行出手

截至2024年6月28日,50年期、30年期、10年期中債國債到期收益率分別為2.475%、2.4282%、2.2058%,收益率水平低于2.5%—3%的央行合意水平。

華西證券首席宏觀分析師田樂蒙指出,剖析近期央行喊話內(nèi)容,長期債券收益率合理點位的下限基本指向當(dāng)前的MLF利率水平,或反映其需求仍是加強政策利率與市場利率的聯(lián)動性,以防債市“失錨”,政策利率引導(dǎo)力減弱。

面對長期、超長期國債收益率持續(xù)走低。央行曾指出,高度關(guān)注當(dāng)前債券市場變化及潛在風(fēng)險,必要時會進(jìn)行賣出低風(fēng)險債券包括國債操作。中國人民銀行行長潘功勝在日前第十五屆陸家嘴論壇上也提醒,要關(guān)注“一些非銀主體大量持有中長期債券的期限錯配和利率風(fēng)險”,再度表達(dá)出央行對長債收益率的高度關(guān)切。

7月1日上午,10年期國債活躍券240004收益率下行一度至2.21%,30年期國債活躍券230023收益率一度至2.4060%創(chuàng)歷史新低。隨后,央行于午間發(fā)布消息,決定于近期面向部分公開市場業(yè)務(wù)一級交易商開展國債借入操作,維護(hù)債券市場穩(wěn)健運行。

有何作用

對于人民銀行決定于近期面向部分公開市場業(yè)務(wù)一級交易商開展國債借入操作。中信證券首席經(jīng)濟學(xué)家明明表示,此舉意味著可能央行近期就會在公開市場開展國債賣出操作。在10年國債收益率降至歷史低點之際,賣出國債有利于穩(wěn)定長債利率,防范利率風(fēng)險。

東方金誠首席宏觀分析師王青、研發(fā)部總監(jiān)馮琳指出,央行向部分公開市場業(yè)務(wù)一級交易商開展國債借入后,可以將這些國債在公開市場上出售,進(jìn)而壓低相關(guān)國債市場價格,推升相關(guān)國債收益率。

市場人士認(rèn)為,央行目前持有的國債規(guī)模偏低,因此需要先向一級交易商借入足夠規(guī)模的國債,方便后續(xù)在公開市場賣出國債。

早在2008年金融危機前,海外主要經(jīng)濟體央行就已著手在公開市場開展國債買賣。人民銀行雖然在早年間參與國債買賣,但操作頻率較低,且規(guī)模較小。根據(jù)多家市場機構(gòu)統(tǒng)計,截至2024年2月,央行持有約1.52萬億國債,其中約1.35萬億屬于2007年發(fā)行的特別國債。這意味著央行從公開市場直接購入的國債規(guī)模約為1741億元。

央行買賣國債定位于拓寬基礎(chǔ)貨幣投放渠道。由于當(dāng)前持有的國債規(guī)模較小,一些市場人士認(rèn)為,央行首先需要加大對國債的持有規(guī)模,才能更好在公開市場買賣國債投放基礎(chǔ)貨幣。

有分析指出,央行在公開市場操作中逐步增加國債買賣,更多還是將其定位于基礎(chǔ)貨幣投放渠道和流動性管理工具,通過在公開市場買賣國債投放基礎(chǔ)貨幣,搭配逆回購、中期借貸便利等操作主動加強流動性管理。

需要注意的是,央行對國債的操作既有買也有賣,靈活性較大,并非單向操作。市場專家認(rèn)為,作為貨幣政策和財政政策加強協(xié)調(diào)的重要體現(xiàn),順利推動國債買賣納入貨幣政策工具箱還需要雙方共同努力,同步研究優(yōu)化國債的發(fā)行節(jié)奏、期限結(jié)構(gòu)和托管制度,總的看整個過程將漸進(jìn)式穩(wěn)妥推進(jìn)。

影響多大

隨著央行釋放將參與國債買賣信號。目前,銀行間主要利率債收益率升幅擴大。

近期,人民銀行已多次發(fā)聲提醒,長債收益率不會持續(xù)處于低位,投資者在債市高位接盤,未來遭受投資損失的風(fēng)險很大。王青指出,就引導(dǎo)市場預(yù)期,避免中長期國債收益率較大幅度偏離相應(yīng)政策利率中樞而言,央行此舉會比之前的風(fēng)險提示效果更強。

中郵證券研指出,參考央行國債持倉結(jié)構(gòu),可能直接賣出操作的難度偏大,持有最長剩余期限為8年的個券存量規(guī)模不大,央行歷史上也并未操作過買斷式回購,實際操作模式有待驗證。預(yù)計操作規(guī)模或難放量,更關(guān)注價格引導(dǎo)信號的釋放。

“長期和超長期國債的久期較長、對利率波動比較敏感,投資者應(yīng)防范收益率曲線上端上行所帶來的損失。”光大證券首席固定收益分析師張旭對記者說,任何資產(chǎn)的價格都有漲有跌,不可能一直上漲。從歷史規(guī)律上看,10年期國債收益率回歸至MLF利率附近的概率較大。

2018年初至今,我國債券市場已經(jīng)歷過多輪漲跌。張旭提醒,當(dāng)前的債券市場和2022年第四季度債市調(diào)整前有不少相似之處,投資者應(yīng)避免“高位接盤”帶來的風(fēng)險。

目前,市場對于“債牛”行情如何演繹存在分歧,一些觀點認(rèn)為在經(jīng)濟基本面向好和政府債券供給發(fā)力下,債牛行情難以持續(xù)。部分觀點則強調(diào),“資產(chǎn)荒”下機構(gòu)配債需求較強格局還將延續(xù)。但考慮到當(dāng)前長期債券估值已偏貴,市場專家均指出,未來債券收益率將趨于震蕩,投資者應(yīng)當(dāng)樹立審慎理性的投資理念。

來源:證券時報

京公網(wǎng)安備 11010802028547號

京公網(wǎng)安備 11010802028547號